作者:马嘉悦

近日,“云蒙”发布消息称,截至7月7日,其管理的基金净值已跌至0.19元。

值得一提的是,今年5月上旬,银行股强势上涨,“云蒙”还曾信心满满地称:“因为后期陆续追加申购的量很大,所以基金在0.36(元)左右我们大概能回本。”

可是如今看来,“云蒙”似乎离回本越来越远,其加杠杆押注银行股的行为也亟待反思……

私募大V净值跌破0.2元

近日,拥有44万粉丝的私募大V“云蒙”宣告,截至7月7日,基金净值已跌至0.19元。

公开资料显示,“云蒙”2007年坚定投资招商银行,在2014年银行股强势上涨行情中受益颇丰,自此一战成名。2017年,“云蒙”成立投资公司,发行私募基金——云蒙基金。不过,2018年以来,银行股表现不如人意。2018年10月“云蒙”即坦言基金净值已经“腰斩”。

今年4月,“云蒙”发文坦言:“2017年我们成立云蒙基金,云蒙基金是在开曼群岛注册的离岸基金,刚成立的时候是1500万美元,我们自己投资了170万美元。2019年后主要投资了农业银行、中国银行和建设银行港股,但同时也买在了大行相对高点,再叠加较高的杠杆,2022年底基金净值仅有可怜的0.21433(元)。下跌期间,我们不断想办法追加投资或接手投资人赎回的份额,目前基金仅有几百万美元。”

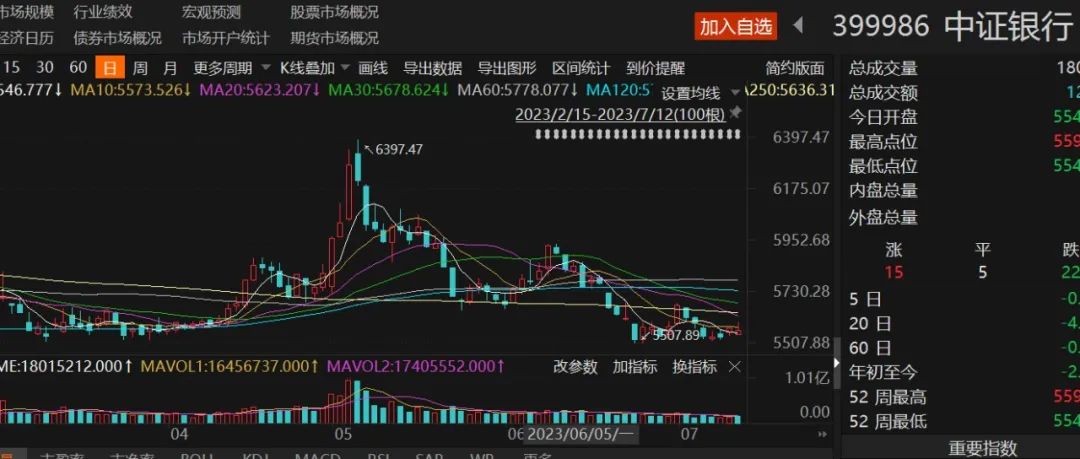

今年4月28日-5月8日,银行股板块强势上涨,“云蒙”彼时颇为自信地公开表示:“基金有封闭期,等到开放的时候基金就只有0.4(元)左右了,基金2020年至2022年很多时候在0.2(元)以下运行,最低点是0.12(元)。因为后期陆续追加申购的量很大,所以基金在0.36(元)左右我们大概能回本。”

不过,好景不长。5月9日以来,银行板块显著调整,截至7月12日收盘,中证银行指数回撤超11%,“云蒙”也因此净值跌破0.2元。

曾因押注银行业与百亿私募互怼

事实上,“云蒙”今年1月曾因押注银行股,与希瓦资产创始人梁宏隔空“互怼”。

1月6日上午,“云蒙”在雪球上表示,银行股在过去4年是其主要投资对象。“投资银行股16年,持有四大行已经4年多。这4年多,每日收盘四大行持仓占比均超过90%,每日收盘的杠杆率平均约有3倍,也就是说,四大行近四年的持仓比例平均达270%。”

对于“云蒙”押注银行的打法,梁宏极不认同。他在雪球平台上留言称:“遇到中型市场危机,即便是2011年欧债危机,你的钱就归零了。”

面对梁宏的质疑,“云蒙”不甘示弱,他回复梁宏称:“这段话说明你依然不懂银行股,也根本不在乎银行目前的估值,也不懂盈透证券的平仓方式。”

随即梁宏回应道:“不管规则如何,用270%的仓位长期投资单行业,一旦股价下跌30%以上,组合净资产将会清零。押注银行股本质上是在博运气,并不是好的投资方式。市场不出现风险会赚钱,可一旦有风险,便会亏掉70%-80%。”对此,“云蒙”表示有一定道理,自己不会一直维持如此高的杠杆水平。

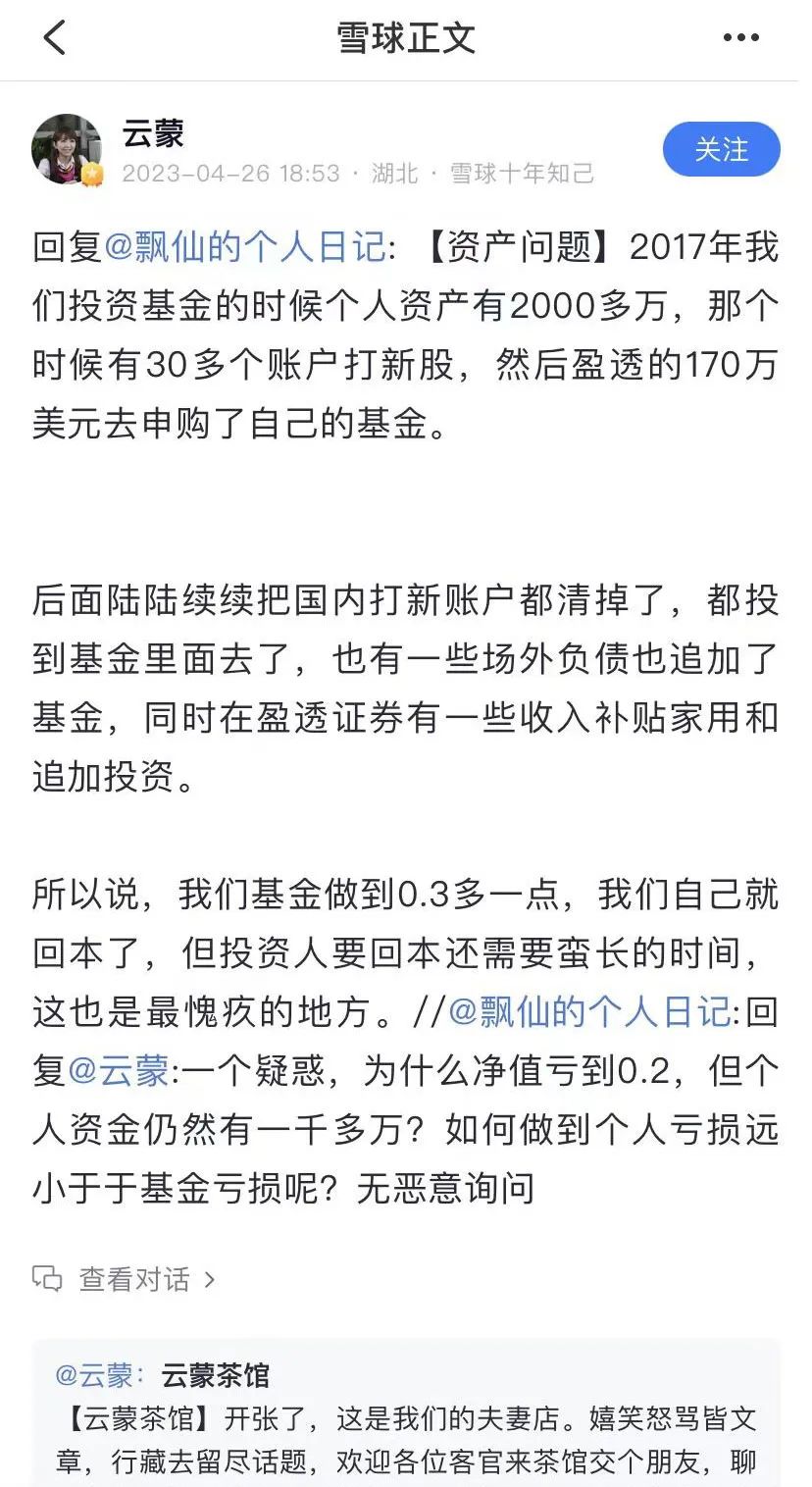

而且值得注意的是,尽管“云蒙”自称净值到0.36元左右自己就回本了,但对投资人造成了莫大伤害。他曾坦言:“后面陆陆续续把国内打新账户都清掉了,都投到基金里面去了,也有一些场外负债也追加了基金,同时在盈透证券有一些收入补贴家用和追加投资。所以说,我们基金做到0.3多一点,我们自己就回本了,但投资人要回本还需要蛮长的时间,这也是最愧疚的地方。”

极致持仓终遭反噬

近年来,除了“云蒙”,“朋克民族”“u兄万亿孤独之路”等诸多投资大V遭遇业绩“翻车”,究其原因,持仓极致、能力圈固化是主要因素。

沪上某私募研究员表示,对于很多草根基金经理来说,由于是半路出家,投资经验有限,因此依靠极致持仓、加杠杆等方式缔造“业绩神话”吸引粉丝和资金,是最简单、最快速的成名捷径。但正是由于能力圈单一、对资产管理缺乏深刻认知,网红私募在与自身风格不契合或者震荡调整的市场环境里,容易出现大幅亏损。

沪上某百亿级私募人士也坦言:“从长期看,盈亏同源是不变的规律,靠极致持仓赚取收益与名气的私募,终会在市场反转时沦为一无所有。因此,草根出身的网红基金经理应该对行业、对市场常存敬畏之心,用组合投资的方式,规避因行业过于集中带来的波动风险,为投资人持续创造价值。”