导语:

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过华商基金资产配置部独立、专业的研究视角,为各位投资者提供专业、审慎的观点,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

正文:

基金赚钱了要不要止盈?基金有浮亏要不要止损?热点踏空了要不要追高?股票市场牛熊交替,贪婪和恐惧的冲动情绪似乎总在诱导投资者作出不理性的操作,交易焦虑也成为了基金投资中难以绕开的烦恼。

本期就来探讨一下,我们如何正确面对基金投资中的交易难题。

如何获取交易能力

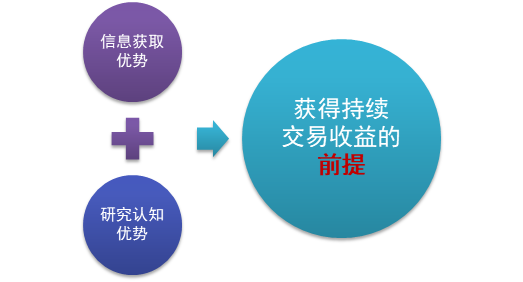

高波动是权益市场的典型特征,短期视野内,可能会有一些幸运儿依靠运气因素获得较好的交易收益,但放眼长期,获得持续的交易收益前提是具备持续的交易能力。然而持续的交易能力更多仰仗是投资者自身的比较优势,这种比较优势无外乎信息获取优势和研究认知优势等两种来源。

1.信息获取优势

具体而言,信息获取优势指具备可以更快速且准确获取投资价值信息的优势。放在基金投资中,有投资价值的信息一般有两种类型,一是基金重仓个股的潜在利好或利空信息,二是对市场整体有较大潜在影响的宏观或产业政策信息。

不过显而易见,这种信息获取优势在逻辑上不可持续,这种获取此类优势信息的手段往往是高难度的,还可能承担更多风险。

2.研究认知优势

相比之下,研究认知优势的持续性在逻辑上可能更强一些,这种优势具体又可分为基金研究和市场研究两大类。

把基金研究优势转换成交易能力,比如通过对基金风格的深入研究,在觉察持有基金的风格未来可能会出现不利漂移时,及时做出应对。

把市场研究优势转换成交易能力,比如通过跟踪领先市场风格的一系列指标,在判断市场风格可能出现变化时,及时增加配置风格相匹配的基金并减少配置风格相对立的基金。

如何规避交易劣势

想要获取真正可持续的交易能力并不容易,毕竟在波动的市场面前,任何能赚取较高超额收益的机会都将面临激励竞争,在与专业投资者的同场竞争中,普通投资者无论在信息获取方面还是在研究储备方面肯定都是较难比肩的。

因此,相比思考如何获取交易能力,普通投资者可能更应该关注如何规避交易劣势,具体可能有两种方案。

一是把交易能力托付给专业机构,专业的事交给专业的人。在基金投资方面,相对应的专业机构便是FOF,当然在挑选FOF时也有技巧,感兴趣的小伙伴可以翻阅往期“华商好基会”相关文章。

二是减少短线交易,拉长基金持有期。如此,可力争获取较长期的市场贝塔收益和主动型基金剥离风格的阿尔法收益。当然,从风格中性角度,构建一个风格分散的基金组合也是非常必要的,感兴趣的小伙伴也可以翻阅往期文章。

此外,一些小伙伴想更好地控制自己的“躁动”行为,不妨重点关注一些具有最低持有期设计的基金,通过产品设计来规避交易冲动。

本期总结

交易冲动是高波动市场特征结合人性特点的产物,它似乎成为了困扰大多数普通投资者的难题。毕竟可持续的交易能力是稀缺的,这种能力有赖于持续的信息优势或研究优势,但在与专业投资者的同场竞争中,这种优势可能是大多数普通投资者难以获取的。

因此,从扬长避短的角度,选择关注专业选基机构操刀的FOF或者关注其他具有最低持有期要求的基金,也许是较优性价比的选择。

本文来自华商基金资产配置部研究员 李健。