南方财经全媒体记者 孙诗卉 实习生 徐若萱 上海报道,

近日,北京银保监局向辖内险企下发的《关于北京地区扩大非新能源汽车示范条款自主系数浮动范围有关工作要求的通知》正式明确“北京地区非新能源汽车新版费率标准确定于2023年4月28日24时切换上线”。

21世纪经济报道记者进一步了解到,包括北京、天津、陕西在内的16个省和自治区将在4月28日24时试点采用最新商业车险自主定价系数。其他省/市将在5月底前跟进。这也标志着车险综改阶段的自主系数定价范围调整的第一批试点即将正式落地。

2022年12月30日,银保监会发布《关于进一步扩大商业车险自主定价系数浮动范围等有关事项的通知》(下称“《通知》”),通过扩大商业车险自主定价系数浮动范围,进一步扩大财险公司定价自主权。通知指出,商业车险自主定价系数的浮动范围由[0.65,1.35]扩大到[0.5,1.5],执行时间原则上不得晚于2023年6月1日,此举在业内被称为“二次综改”。

车险综改一直是惠及民生的大事。公安部统计数据显示,2022年,全国汽车保有量达3.19亿量,汽车驾驶人已达4.64亿人。

五改商车保费 自主定价系数范围整体扩大0.7

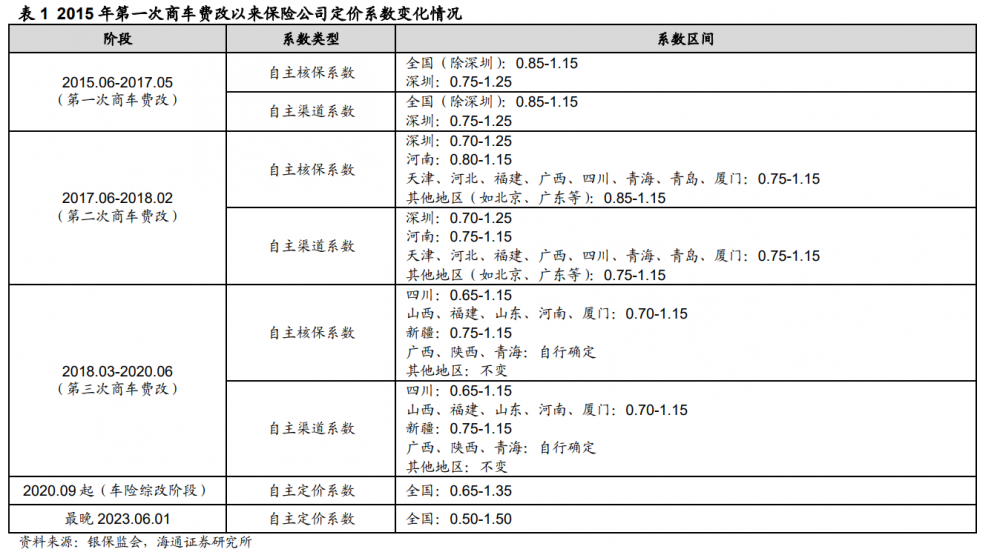

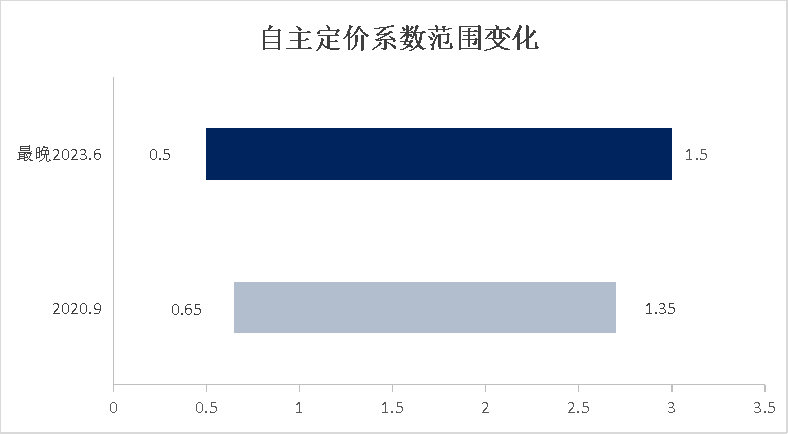

21世纪经济报道记者梳理发现,自2015年首次商车费改以来,保险公司车险定价系数共进行了5次调整。整体趋势由严变宽,从最早的自主核保系数[0.85-1.15]到车险第一次综改的自主定价系数[0.65-1.35],再到即将实行的[0.5至1.5],下限降低0.35,上限上升0.35,系数范围整体扩大0.7。

其中,2020年车险综合改革工作与以往有所不同,其针对交强险、商业险、险种产品、保险费率均有所调整,并将“自主渠道系数”与“自主核保系数”进行合并,命名为“自主定价系数”。

其中,2020年车险综合改革工作与以往有所不同,其针对交强险、商业险、险种产品、保险费率均有所调整,并将“自主渠道系数”与“自主核保系数”进行合并,命名为“自主定价系数”。

随后,2022年12月30日,银保监会官网正式发布《关于进一步扩大商业车险自主定价系数浮动范围等有关事项的通知》。《通知》明确将商业车险自主定价系数浮动范围从[0.65-1.35]扩大为[0.5-1.5]。海通证券研报指出,该《通知》是车险综合改革的延续性政策,其目的在于健全以市场为导向、以风险为基础的车险条款费率形成机制,优化车险产品供给,扩大车险保障覆盖面,实现车险服务质的有效提升和量的合理增长,推进车险高质量发展。

系数范围双向扩展 车险保费降价幅度可能有限

根据商业车险保费计算公式(商业险签单保费=基准纯风险保费/(1-附加费用率)×无赔优待系数费×交通违法系数×自主定价系数)来看,车险改革后商业车险的保费由四个因素构成,分别是车型基础保费、商业车险平均无赔款优待系数(NCD系数)、交通违法系数、公司自主系数。其中前三项系数为行业通用,公司自主系数由各公司自己厘定。因此自主定价系数的调整会对车险价格造成相应影响。

银保监会数据显示,自2020年车险综改以来,车险保费整体呈现下降态势。其中,截至2022年6月底,消费者车均保费为2784元,较改革前大幅下降21%,87%的消费者保费支出下降,为车险消费者减少支出2500亿元以上。保障程度明显提高,在价格不变的情况下,将交强险保障金额由12.2万元提升到20万元;机动车商业第三者责任险平均保额达到194万,较改革前大幅提升。

数据来源:银保监会 制图:21世纪经济报道

而本次自主定价系数调整为双向扩展,在下限更低(从0.65降至0.5)的同时,上限也有所提高(从1.35上升至1.5)。东吴证券研报指出,今年落实的车险自主系数调整将使车险定价更加精细化,对驾驶习惯良好的“好车主”保费会更低,但对于“高风险车主”保费面临上升压力。预计监管意图鼓励行业通过差异化自主定价系数方式让利消费者,同时对于高风险业务(例如营运车辆等)进一步提高定价上限,以解决此前部分地区的营运车等高风险车辆投保的行业性难题。考虑到当前仅不足1%签单接近定价系数“地板价”(0.65),约5%签单接近“天花板”(1.35),预计行业自主定价系数平均值将保持稳定,整体降价幅度有限。海通证券也认为,考虑到车险综改以来车均保费已经明显下降,压缩了行业整体承保盈利空间,车均保费继续下降空间不大。

北京工商大学经济学院副教授许敏敏在接受21世纪经济报道记者采访时表示,车险自主定价系数区间的扩大意味着低风险的车主所需缴纳的保费更低,但风险较高的车主需要缴纳的保费上升。同时因为不同保险公司的定价系数存在差异,导致不同保险公司对同一辆车的车险报价会存在差异,这可能会导致财产保险公司在车险上的竞争更加激烈。

车险经营马太效应凸显 中小险企定价能力受到考验

事实也确实如此,从近期保险行业2022年的成绩单来看,财险业增势明显,其中,车险方面,各家保险公司车险的经营情况产生了显著分化。

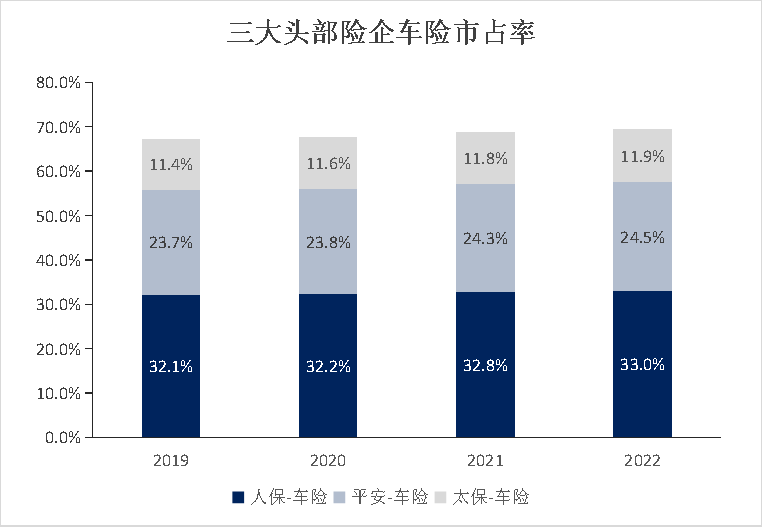

细分公司来看,2022年,三大头部险企:中国人民财产保险股份有限公司、平安财产保险股份有限公司、太平洋财产保险股份有限公司市占率持续提升,整体市占率从2020年的67.2%逐步上升至69.4%,占比近7成,并在保费集中度与利润集中度方面均明显上升,呈现强者恒强态势。

数据来源:公司财报 制图:21世纪经济报道

这与综改不无关系。车险行业近两年的发展受到车险综合改革的影响,针对产品定价、费用投入、理赔定损等方面实行了完全的系统性升级,新规下的件均保费大幅下滑,随之带来的是综合成本率的短期抬升,部分中小险企在承保与成本双向承压下逐步压缩规模,乃至退出市场,行业马太效应逐步强化。

有研究者表示,车险综合改革可能加大中小财险压力,但并非要断绝其生存空间。在改革中鼓励中小公司优先创新车险产品,在创新险种领域具有优先权,能够优先开发相应的商用车险产品,进而提升中小财险的核心竞争能力。

许敏敏认为,在车险综改的背景下,如何更好地了解投保车主的车险,更好地精准定价,既要避免定价过高流失客户,也需要避免定价过低导致未来的经营亏损,这对保险公司车险业务的信息收集、大数据分析能力以及精算水平(精准定价)等提出了更高的要求。

在当前的市场格局下,中小险企必须找到自己的细分市场定位,做出特色。通过打造“精细化管理”、研发自主定价模型,细分车型、细分渠道、细分市场,在不断地细分中动态调整承保政策;同时,加大科技资源投入,深化“保险+科技”融合,实现科技赋能,提供个性化产品,找到适合自己的发展道路。

与此同时,随着车险改革落地进程加快,头部险企也纷纷做出回应。人保副总裁于泽在2022年业绩会上表示:“上次扩大自主定价系数后,车险‘地板价’情况很少再出现,非理性竞争在国内财险主体中很难再有。自主定价系数进一步放开,人保财险可以利用在数据和定价方面的优势,通过费率和风险匹配选择质量更高的业务。”此外,新能源车险逐渐成为“兵家必争之地”。除头部险企争抢外,中小企业也在尝试布局。对此,安信证券指出,新能源车险变革风险与机遇共存。当前,新能源车险长期市场广阔与短期承保亏损压力较大给险企带来难以抉择的两难局面,险企破局的关键在于如何更好地解决新能源车的风险定价、销售渠道、产品与服务、运营管控等四大领域痛点。