21世纪经济报道记者 杨希 北京报道

随着2022年度报告披露进入尾声,各行私人银行去年的经营成果也随之显现。

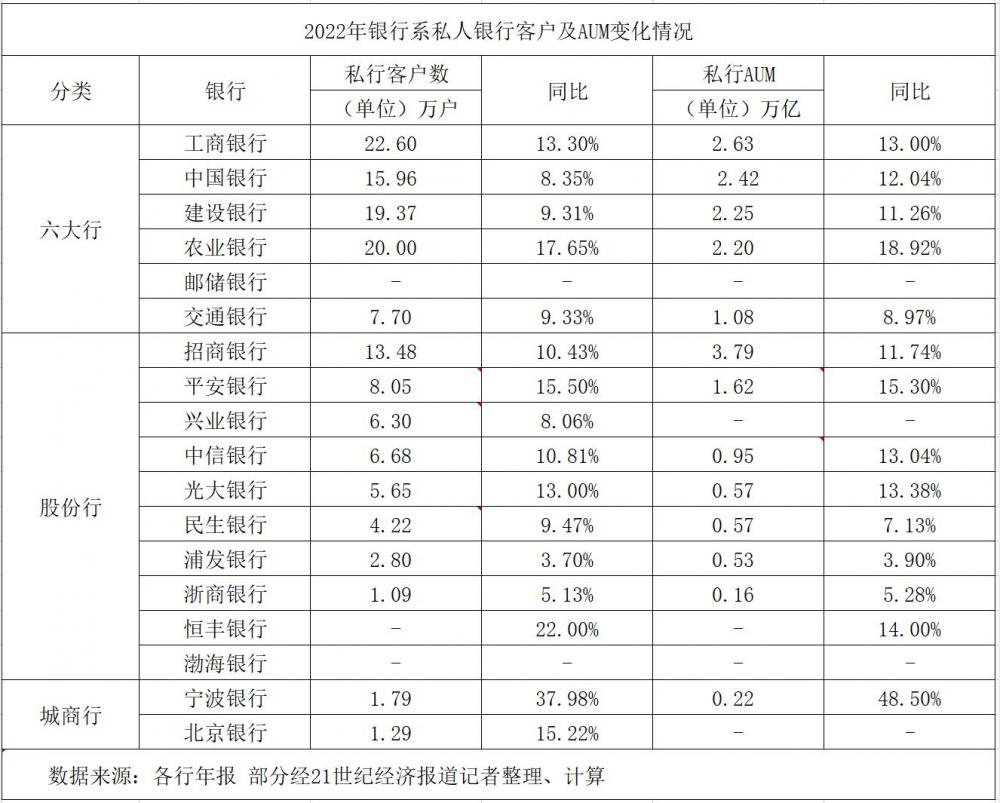

21世纪经济报道记者梳理发现,2022年内,各行私人银行客户数量和管理金融资产(AUM)规模均保持了增长态势。虽然年内多家银行相关数据增幅较2021年内有所放缓,但私人银行良好发展态势不改。

具体来看,截至2022年末,已有包括招行、工行、中行、建行、农行在内的五家私人银行AUM规模站上2万亿,且这五家机构的私行AUM均实现了同比两位数增长,增幅分别为11.74%、13.00%、12.04%、11.26%和18.92%。在客户数量方面,这五家私行仍然领先,其中工行和农行的私人银行客户数均突破20万户,迈上新台阶。

此外,近年来加速转型财富管理的平安银行、中信银行和光大银行私人银行表现同样不俗,三家均实现了私行客户数量和私行AUM的同比两位数增长。具体来看,平安银行私人银行客户数增长15.5%,AUM同比增长15.30%,增速和规模在三家中居首。

在城商行中,宁波银行私人银行用两年时间实现了跨越式增长,2022年内客户数量增长37.98%至1.79万户,AUM增长48.5%至0.22万亿,两项增速均居于已披露数据的银行系私行首位。

从发展趋势来看,集团化办私行的趋势愈发明显。随着财富管理行业的发展和居民财富管理意识的抬升,商业银行的私行业务也进一步向专业化发展,“整合、协同、集团化”成为发展关键词。同时,家族信托在私行业务发展中也明显提速。

“五大私行”AUM站上2万亿

从AUM规模和客户数量来看,包括招行、工行、中行、建行、农行在内的五家私人银行堪称银行业“五大私行”。2022年内,前述五家私人银行的客户数量和AUM均取得了较好幅度的增长。其中工行私行客户最多,为22.6万户;招行AUM最大,为3.79万亿。

具体来看,截至2022年末,工行私人银行客户22.60万户,同比增长13.3%,管理资产2.63万亿元,同比增长13.0%;建行私人银行客户数量19.37万人,同比增长9.31%,客户金融资产2.25万亿,同比增长11.26%;农行私人银行客户数20.0万户,同比增长17.65%,管理资产余额2.2万亿元,同比增长18.92%;中行私人银行客户数15.96万人,金融资产规模2.42万亿;招行私人银行客户13.48万户,较上年末增长10.43%,管理总资产3.79万亿,较上年末增长11.74%。

2022年内,交行私人银行管理的AUM在去年突破1万亿的基础上继续增长8.95%,至1.08万亿,客户数量总比增长9.33%至7.7万户,两项增速在私行中均不算领先。同为六大行的邮储银行私行业务刚刚起步,2023年1月该行首家私行中心在武汉开业,去年年内该行增设私行客户经理队伍。

在股份行中,近年来加速转型财富管理的平安银行、中信银行和光大银行私人银行表现不俗。具体来看,2022年末,平安银行私行达标客户8.05万户,同比增长15.5%,达标客户AUM为1.62万亿,同比增长15.30%;中信银行私人银行客户6.68万户,较上年末增长10.81%,管理资产月日均余额0.95万亿,同比增长13.04%;光大银行私行客户5.65万户,同比增长13.00%,管理AUM 0.57万亿元,同比增长13.38%。

去年,兴业银行和恒丰银行均获批私人银行专营机构并开业。数据显示,兴业银行私人银行客户月日均数6.3万户,较上年末增长8.16%,私人银行客户月日均综合金融资产 0.80万亿元,较上年末增长8.20%。恒丰银行披露,该行私人银行客户较上年末增长22%,私行客户金融资产日均较上年末增长14%。

在城商行中,长三角区域的上海银行、宁波银行和南京银行私人银行业务发展较好,目前仅宁波银行披露了年报。数据显示,宁波银行私人银行用两年时间实现了跨越式增长,2022年内客户数量增长37.98%至1.79万户,AUM增长48.5%至0.22万亿,两项增速均居于已披露数据的银行系私行首位。

浙商银行私人银行扭转了2021年内负增长的颓势,2022年私行客户数1.09万户,较年初增长5.13%,私行客户金融资产余额0.16万亿,较年初增长5.28%。增幅在各银行私行中处于靠后位置。

服务模式迈向集团化、专业化

随着财富管理行业的发展和居民财富管理意识的抬升,商业银行的私行业务也进一步向专业化发展。据记者梳理,在2022年度报告中,“整合、协同、集团化”已成为私行发展关键词,同时,家族信托在私行业务发展中也明显提速。

作为私人银行的头部强行,招行在2022年内持续推进私人银行业务转型升级,强化私人银行“人家企社”16的综合化服务能力建设,进一步增强私人银行业务的核心竞争优势。一是加强客户的获取;二是深化客户经营;三是强化产品的全生命周期管理;四是加速私人银行数字化转型。

“强化与子公司、第三方合作机构的业务协同,全面推广公私融合获客模式。同时,数字化赋能潜力客户挖掘,构建私人银行客群增长新曲线。”招行表示。

在国有大行中,工行表示,该行发挥集团化金融服务优势,整合投融资产品服务资源,强化产品全生命周期运维管理。构建产品优选体系,加强与工银理财协同,稳步扩大行外理财产品代销。建行表示,该行深化私人银行专业经营,强化核心人才队伍建设,持续发布配置策略、政策解读分析,多措并举提升服务质效。

中行在去年年内推出了“企业家办公室”服务。中行在年报中表示,该行坚持“集团办私行”理念,以服务实体经济为使命,不断创新延展私行产品服务,推动私行业务高质量发展。

平安银行去年重点进行了客群经营升级,该行面向超高净值客户及其家族升级了“平安家族办公室”服务,聚焦财富管理、健康管理、代际成长、慈善规划、法税筹划、企业智库六大专业领域,向客户提供定制化、一站式解决方案。

2022年,家族信托在私行业务发展中明显提速。譬如,工行加快了离岸家族业务全球布局,工银亚洲和新加坡分行推出家族信托服务,满足私人银行客户的家族财富传承需求。同时,该行也对家族信托业务专属权益进行了全面升级。

建行数据显示,该行家族信托顾问业务实收资金规模890.00亿元,较上年增长29.91%,保持同业领先。建行表示,该行推动家族信托顾问服务扩面提效,创新推出保险金信托顾问业务,保持家族财富服务行业领先。

农行表示,该行稳步发展高端财富管理业务,坚持推广稳健资产配置,家族信托业务规模较上年末净增 301 亿元。2022年末,中行的家族信托客户数比上年末增长了105.60%。

中信银行家族信托产品保有量近550亿元,年销量超130亿元,同比增长近30%。民生银行家族信托及保险金信托新增1365单,新增规模76.83亿元,是上年新增规模的7.19倍;家族信托及保险金信托规模106.60亿元,是上年末的3.5倍。

加快培养和充实专业人才队伍

随着财富管理行业的发展不断提速,商业银行的人才缺口问题也进一步凸显。CFA协会中国区总经理张一此前对记者表示,国内财富管理行业从业人群数量占比较大,但行业存在明显的高端人才缺口。与全球相比,核心岗位中顶尖人才比较稀缺。年报信息显示,各行也加快了对私行专业人才队伍的充实和培养,在私行中心的建设方面也同样有所提速。

截至2022年末,建行私人银行中心共计248家,条线人员数量约1400人。建行表示,该行推进私行投研专家、财富顾问及对私客户经理三支队伍建设,以专业的服务能力和强大的经营队伍助推大财富管理。

记者注意到,建行年报中提及,该行客户经理、财富顾问、合规经理等相关专业领域人员,参加并通过私人银行家(CPB)等职业资格认证的将获得考试费用支持,在同等条件下可优先聘任专业技术岗位职务。

农行表示,该行着力打造私行专业人才队伍和客户服务体系,加快总行级私人银行中心和分行级财富管理中心建设。中行称,加快培养和充实专业人才队伍,不断完善渠道布局,已在中国内地设立私行中心172家。交行表示,该行打造私人银行专业队伍,组织分层培训,队伍专业能力有所提升。

目前,招行已在92个境内城市和6个境外城市建立了184家私人银行中心,构建起高净值客户的立体化服务网络。此外招行披露,在财富管理方面,该行私人银行(新加坡)中心可为高净值客户提供现金管理、资产配置、财富传承等投融资一体化的私人银行产品及增值服务。

中信银行表示,2022年内,该行私行专业化服务团队构建成型,客户服务能力全方位提升。完成年初队伍增配规划,专职私行客户经理人数较去年翻番,服务私行客户管理资产人均增量超亿元;深化“买方投顾”转型,形成了 AFP、CFP、CPB 持证全覆盖、人数超 200 人的投资顾问队伍,成为“1+1+N”30服务团队中流砥柱。