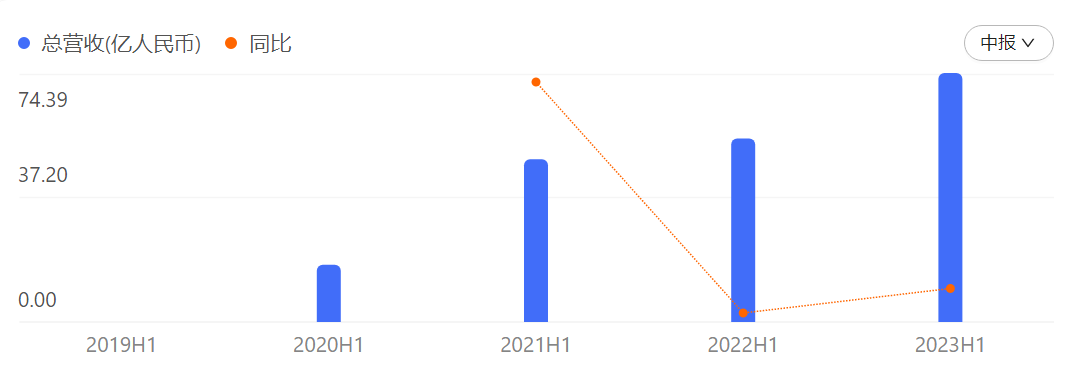

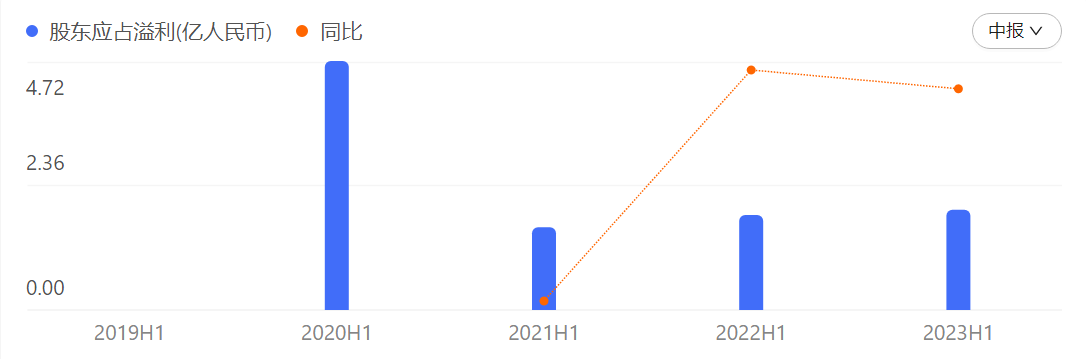

8月22日晚间,港龙中国地产(HK6968,股价0.33港元,市值5.35亿元)发布的2023年上半年业绩公告显示,上半年实现收益74.39亿元(人民币,下同),同比增长36%;归属股东净利润1.90亿元,同比增6%;毛利13.50亿元,毛利率18%。

截至今年6月末,港龙中国地产在银行及其他借款总额约为57.05亿元,在银行及其他借款中,约29.5亿元将于一年内偿还,以及约27.55亿元元将于一年后偿还。

《每日经济新闻》记者注意到,在房地产行业下行压力下,中小房企普遍面临减员降薪的局面。截至今年6月底,港龙中国地产共有雇员573人,相比2022年底减少171人,减员幅度约为23%;薪金福利开支约为1.15亿元,相比2022年底减少0.81亿元,降薪幅度约为41%。

来源:港龙中国地产2023年中报

长三角为主要贡献业绩区域

中报显示,上半年港龙中国地产确认交付建筑面积约为66.88万平方米,同比增长35%;公司拥有人应占溢利约为1.9亿元,同比增长6%;合约销售约为68.01亿元,平均售价约为11920元/平方米。

港龙中国地产的主要受益来自物业销售,由于报告期内交付的物业增加,带动已确认物业销售额出现增长。其中,确认收入的项目分布在江苏常州、南通、无锡、芜湖、苏州、盐城,四川成都,安徽合肥,贵州等地。

销售成本方面,包括建筑成本、土地成本及资本化利息在内的金额约为60.89亿元,去年同期约为43.38亿元。而销售及营销开支和一般及行政开支合共约为4.11亿元,同比减少约9%。

来源:港龙中国地产财报

受房地产行业市场激烈竞争及调控政策持续收紧的影响,加之已交付物业的相关销售价格、建筑成本及土地成本变动,上半年港龙中国地产录得毛利率约18%,去年同期则为21%;交付项目增加带动毛利上升,约为13.5亿元,去年同期只有11.41亿元。

截至报告期末,港龙中国地产(连同其合营企业及联营公司)拥有62个项目,土地储备为616.25万平方米,其中,55个项目位于长三角地区的城市。此外,在粤港澳大湾区和西南部地区规划布局,且在广州及成都均保留了优质项目。

港龙中国地产方面表示,上半年经营整体平稳,通过采取精准分类、合理定价的营销策略,实现良好销售,促进回款;通过质量管控、样板先行,坚定保障工程质量;通过优化交付服务质量、不断提高客户满意度,实现准时交付;通过精简组织,优化流程,更为聚焦生产经营,快速回应市场变化;梳理尾盘项目,积极推进专案结算及合作项目清仓工作。

一年内需偿还借款29.5亿元

延续上个报告期的表现,港龙中国地产对现金短债比、净资产负债比率及资产负债比率保持监控和管理。公司的净资产负债比率为22%,总现金短债比为1.1倍,扣除合约负债后的资产负债比率约为53%,“三道红线”维持绿档。

中报显示,港龙中国地产资产负债比率有所减少,主要由于权益总额增加,增加来源为更多项目交付以及总借款减少。公司的流动比率自于2022年12月31日的约1.43倍增加至于2023年6月30日的约1.45倍。

现金总额方面(包括受限制现金、已抵押定期存款以及现金及现金等价物)约为32.24亿元,自银行及其他信托融资安排获得新借款总额约2.24亿元,偿还银行及信托融资安排的借款约13.35亿元。

来源:港龙中国地产财报

截至6月末,港龙中国地产在银行及其他借款总额约为57.05亿元,在银行及其他借款中,约29.5亿元将于一年内偿还,以及约27.55亿元元将于一年后偿还。

港龙中国地产方面表示,下一步将继续通过营运资金管理政策,有效管理营运资金,并继续利用本集团可得财务资源,包括物业项目的销售及预售所得款项、提取银行融资及其他借款,以及根据最新施工进度,透过协商完善对承建商的付款安排。

在人力资源方面,截至6月末,港龙中国地产共573名雇员(2022年12月底有744名僱员),僱员薪金福利开支总额约为1.15亿元元(截至2022年6月底约1.96亿元)。

减员降薪之后,公司在一般及行政开支相比同期减少约20%,自截至2022年6月底的约2.42亿元减少至截至2023年6月底的约1.94亿元。