锂电池退役高峰或即将来临!是负担还是机遇?

2013年,我国消费者购车补贴政策正式启动,新能源汽车销量爆发由此拉开序幕,并一直持续至今。即使在近两年,新能源汽车销量仍还保持着高速增长势头,据工信部副部长辛国斌在今年6月介绍,2020至2022年,我国新能源汽车年销量从136.7万辆增长到688.7万辆,两年之间就增长了4倍。

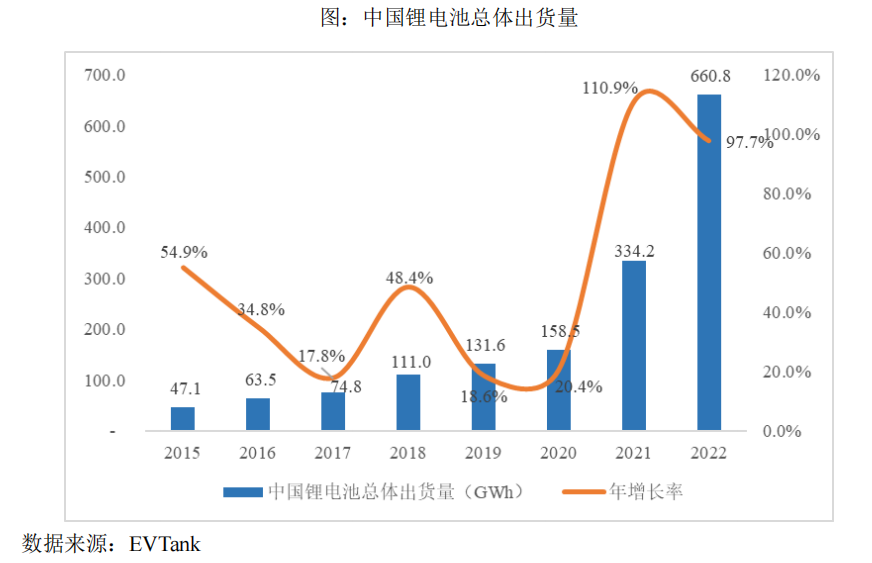

下游旺盛的需求带动动力锂电池装机量大幅攀升,根据EVTank数据,2017年至2022年,我国锂电池总体出货量分别为74.8GWh、111.0GWh、131.6GWh、158.5GWh、334.2GWh、660.8GWh。

通常情况,动力电池平均使用寿命在4-8年左右,伴随新能源汽车销量和动力电池装机量的高增长,电池回收行业或即将爆发。辛国斌同时也提到,从利用回收情况看,目前全国基本做到了“应收尽收”,2022年我国回收利用的废旧动力电池达到10.2万吨,今年1~5月回收利用了11.5万吨,步伐明显加快。

另据EVTank预计,到2025年中国锂电池回收量将达到98.8万吨,其中动力电池回收量超过57万吨。锂电池回收行业或已处于爆发前夜,并且随着现有动力电池规模快速放大,后续的锂电池回收行业仍将继续高速增长,市场规模逾千亿,产业发展潜力巨大。相关产业链上的企业也纷纷入局,意图分享行业发展红利。

环保与经济效益双力驱动

从化学成分角度看,废旧锂离子电池含有的物质、电解质及其转化产物等成分,如果进入生态,可造成环境污染甚至人身伤害。有效回收锂电池,预防污染已势在必行。

与此同时,电池材料回收还具有多重经济价值。锂电池在高端用电器上退役以后,依然可以满足部分低端用电器的需求,可以梯次利用赋予锂电池更多的价值;即使电学性能无法再满足更深层次的使用,但其中所含有的 Li、Co、Cu等相对稀有的金属依然具有再生价值;此外,部分金属还原耗能与金属再生能量存在巨大差异,电池材料回收还具备能耗上的经济价值。

事实上,随着新能源汽车产销量迅速攀升,动力电池短期产能释放无法匹配需求,动力电池原材料供给出现失衡,锂、镍等重要金属原材料的价格均出现了不同程度的上行。高昂的原材料价格不断催化着动力电池回收行业快速发展,即使短期锂电池金属价格有所波动,但仍保持高位,促使新能源汽车各环节厂商纷纷下场参与竞争,提前布局动力电池回收产业链条。

拿锂电池核心材料碳酸锂来说,步入2023年,虽然受新能源车补贴到期、需求收窄等因素影响,锂盐价格一度迅速“降温”,国产电池级碳酸锂均价曾跌破20万元大关。然而在今年4月末,碳酸锂价格即已止跌转涨。在供给端收紧、中游库存“水位”下降,以及下游新能源车、储能市场景气度提升等多重因素共振下,对碳酸锂价格或已形成支撑,据上海钢联7月17日发布数据,电池级碳酸锂价格已回升企稳,均价报至30.05万元/吨。

锂电产业链终端需求持续旺盛,碳酸锂等锂电池核心原材料价格回暖,同样为电池回收行业提供了充分的业绩弹性,相关供应链又重新活跃。

目前行业回收主要原材料来自废旧电池包和电池包/正极生产过程中的边角料,可以最终得到钴、镍、锂、铝、铜等高价值金属和其他活性材料,而且往往它们具备极高的纯度,可有效降低成本,产生可观的经济效益。

政策利好,引导行业规范健康发展

由于我国废旧电池回收行业行业进入门槛较低,在新能源汽车推广初期,业内也诞生了一批小作坊通过回收电芯厂废极片料盈利。小作坊大多不遵守环保法规,未配备环保设备,拆解过程也不规范,较低的投资成本就使得它们能以高报价掌握更多回收渠道,也抬高原料回收价格。而正规回收企业由于需符合安全、环保、财税等方面的法规制度要求,回收竞价能力弱于小作坊,因此行业中一部分废旧电池也流向了非正规市场。但由于处理流程不正规,小作坊在处理时更容易产生安全事故和污染问题,部分非法个体户甚至以梯次利用的名义将劣质再生电池渗透到电动自行车、电动摩托车等低速电动车市场,造成安全隐患。

出于对环境保护和可再生资源的循环利用以及“碳中和”方向等多方面因素考量,我国政府陆续出台了一系列政策,规范行业秩序引导行业健康发展。2009 年,工信部出台《新能源汽车生产企业及产品准入管理规则》,首次提出将池回收作为新能源汽车产品准入条件;2015年起,政府开始重视动力电池回收规划,出台专项政策进行长期布局;尤其2018年后,政府依据前续政策规划,逐步将政策内容从标准性、指引性转向实操端。事实上,近年来国家层面累计发布了不少于30项锂电回收相关政策,有效助力电池回收市场健康发展。

政策的支持同时也带动了大量企业蜂拥加入锂电池回收市场蓝海。天眼查App数据显示,2020年,国内从事动力电池回收业务的企业有1.2万家,2021年新增注册的企业数量达到2.4万家,2022年,新增注册的与动力电池回收业务相关的企业超4万家。

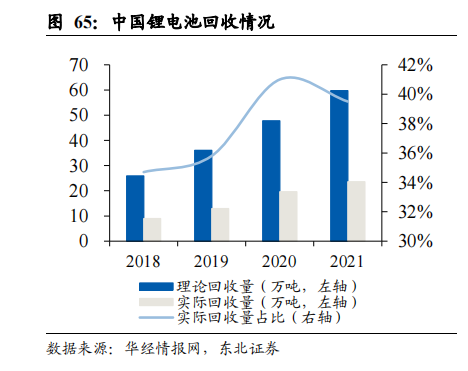

不过据东北证券研报,2021年,我国锂电池理论回收量达59.7万吨,而实际回收量为23.6万吨,实际回收量占比39.5%。更早前的2018年、2019年,这个实际回收量比更低。废旧电池回收率低的现状直接限制了处理规模的扩大和处理技术的提高,进而阻碍了废旧电池回收利用的产业化过程。

事实上,为加强对锂电池回收企业的支持与规范,工信部出台了《新能源汽车废旧动力蓄电池综合利用行业规范条件(2019年本)》和《新能源汽车废旧动力蓄电池综合利用行业规范公告管理暂行办法(2019年本)》,并于2020年正式开始评选符合条件的企业。目前,全国共有84家企业被列入符合条件的企业名单。与此同时,伴随行业标准体系的完善与大企业对电池全生命周期溯源管理的建立,未来大部分小作坊预计也将逐渐被淘汰,行业回归正规化,业内符合上述行业规范条件的企业将承担起锂电池回收的主要责任,并占据主要的市场份额。

百舸争流,锂电回收赛道谁主沉浮?

2022年受锂价高企影响,叠加小作坊高价竞争原料,电池回收材料成本极高,压缩正规电池回收企业的利润。例如格林美、光华科技、天奇股份等,近年锂电回收板块业务毛利率,便在2022年呈下行趋势。不过从2022年12月起,伴随新能源汽车市场销量增速放缓,市场对锂资源需求预期调整,碳酸锂价格从高价回落,到目前止跌回暖逐渐回归正常水平,锂电回收行业有望回归正常运营状态。

总体来看,锂电池回收行业参与者主要可分为以下三类:汽车生产企业、锂电池生产企业及锂电池回收利用及资源再生企业。近年来,由于锂电池报废量逐年增加,回收市场规模日益扩大,汽车生产与锂电池生产企业尚无法消化迅速增长的回收利用需求;与此同时,凭借在回收工艺及设备上的竞争优势,锂电池回收利用及资源再生企业正涌入市场弥补缺口,发挥着越来越关键的作用。

新能源汽车生产企业典型代表有比亚迪、特斯拉、奔驰、北汽鹏龙等。像比亚迪,是最早与中国铁塔达成梯次利用战略合作的公司之一。上海比亚迪为工信部符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》的第二批白名单(梯次利用)企业。此外,比亚迪与日本商社伊藤忠商事共同探索退役电池在储能领域的应用。目前已在全国设立超过40家动力电池回收网点。

锂电池生产企业的典型代表包括宁德时代、国轩高科等,已在锂电池回收领域在布局。锂电池生产电池企业通过卡位回收处理,提高原料的上游议价能力,降低电池生产成本。今年以来,即有包括宁德时代、国轩高科、南都电源在内的多家上市公司披露了自身在锂电池回收业务上的相关布局。

锂电池回收利用及资源再生企业典型代表有上市公司华友钴业、格林美、光华科技、赣锋锂业等,也有拟上市的一些企业包括西恩科技、吉锐科技、金晟新能源等。电池回收企业纷纷披露IPO计划,其实也从侧面折射出行业的巨大市场潜力。

其中,西恩科技拟建项目“52万吨废旧磷酸铁锂电池材料综合回收利用项目”近日已完成二次环评公示,该项目是目前国内针对磷酸铁锂回收规模最大的项目。除此项目外,西恩旗下全资子公司池州西恩新材料科技有限公司是工信部第三批废旧动力蓄电池综合利用白名单企业之一,拥有锂电池回收技术等核心技术并申请多项锂电池回收相关的专利。与此同时,公司IPO也提上了日程,2022年8月,深交所正式受理西恩IPO申报材料。招股书显示,此次IPO欲募资8亿元,用于扩大三元前驱体和碳酸锂的产能。

事实上,在生产者责任延伸与新势力高标准质保条件的约束下,锂电回收行业未来资源端核心主要掌握在整车厂手中。但由于报废回收环节主要涉及拆解和冶金,整车厂缺乏技术优势,运营的设备投资、人力成本和技术成本反而使电池回收成为企业负担;于是与第三方回收企业、材料企业、冶金企业等合作逐渐成为一种新的思路。而对第三方回收企业、回收设备/材料供应商而言,在原料端规范化、集中度收缩的未来,能否与整车厂、电池厂建立紧密合作关系,成为其回收循环产业链的一个环节,是企业长期成长性的核心点。

值得一提的是,在工信部“推动工业绿色低碳循环发展”新闻发布会上,提出“遴选推广一批动力电池回收利用成熟经验和典型项目,鼓励商业模式创新,强化产业链上下游对接,引导各方高质量推进回收体系建设“。产业链上下游联手,催生出了“废料换原料”的新型商业模式,即回收企业以协议方式定向收取电池厂、材料厂生产过程中的废料,在提取其中的镍、钴、锂等金属后,生产出电池级镍、钴硫酸盐及锂盐,再返还给电池厂、材料厂。

把专业的事情交给专业的企业去做。第三方资源再生利用一体化回收企业可通过整合行业上下游资源,形成动力电池“生产-销售-使用-回收-再生产”的流转闭环,凭借渠道布局和技术创新,在电池回收赛道,有望从一众整车生产厂商和电池生产企业中突围而出。

免责声明:此文内容为本网站刊发或转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。