21世纪经济报道记者 唐婧 北京报道

银行助力“碳达峰、碳中和”再度迈出实质性步伐。已披露的上市银行年报显示,多家银行2022年末绿色贷款余额创历史新高,且增速显著快于贷款余额整体增速。

中国人民银行行长易纲日前在博鳌亚洲论坛2023年年会上披露,截至目前,我国绿色贷款余额已经超过22万亿元,约占所有贷款余额的10%,绿色债券余额也大幅增长至超2.5万亿元。

央行发布的《2022年四季度金融机构贷款投向统计报告》显示,2022年末,我国本外币绿色贷款余额22.03万亿元,同比增长38.5%,比上年末高5.5个百分点,高于各项贷款增速28.1个百分点,全年增加6.01万亿元。

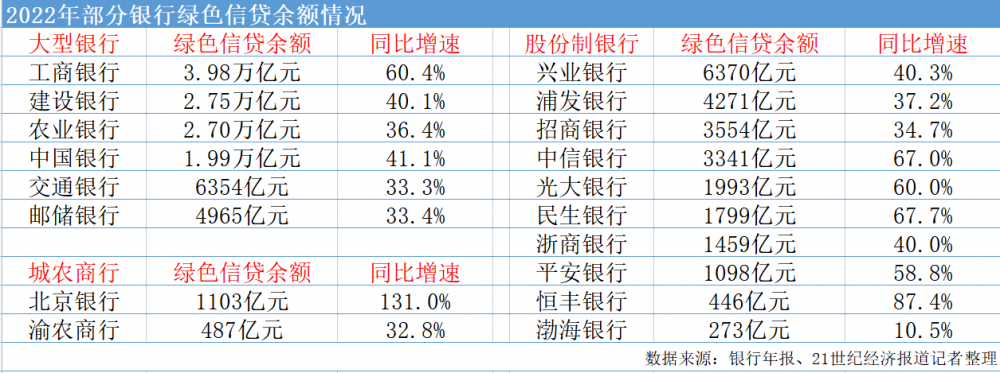

国有大行依然是绿色信贷的“主力军”。数据显示,截至2022年底,国有六大行的绿色贷款余额合计达12.55万亿元,占据绿色贷款余额总规模的半壁江山,且相比于2021年末的8.68万亿元增加了3.87万亿元,增幅达44.59%。

股份行的绿色贷款余额规模整体相对更小,但兴业银行以6370亿元的绿色贷款余额脱颖而出,超过了六大行中的交通银行和邮储银行。另外,股份行的绿色贷款余额增速明显较快,业务规模处于快速增长期,其中民生银行、中信银行、光大银行的同比增速均超过60%。

需要提及的是,尽管各家银行都在年报中披露了绿色贷款余额,但统计口径略有差异,部分银行采用的是银保监会口径,也有银行采用的是央行口径。

兴业银行首席经济学家鲁政委表示,上市公司一般只有强制披露信息有统一口径,而自愿披露信息口径可以自选但需确保真实。

鲁政委表示,银保监会和央行的绿色信贷统计口径确实有些差别,两者时间发布先后顺序也不同,其中,央行的绿色贷款专项统计制度是基于国家发改委的《绿色产业指导目录(2019年版)》,而银保监会印发的绿色融资统计制度于2020年6月出台,时间上要晚于央行的文件。从大面上说,央行标准是仅涵盖表内信贷的口径,而银保监会标准则是涵盖表内外的社会融资口径。

建行、农行绿色信贷余额突破2万亿大关

尽管各家银行的统计口径略有差异,通过已披露的银行年报亦能管窥各行的绿色金融服务质效。数据显示,2022年绿色信贷“万亿俱乐部”成员共有四家,分别是工商银行、建设银行、农业银行和中国银行。其中,工商银行绿色贷款余额最高,为3.98万亿元,然后依次是建设银行2.75万亿元,农业银行2.70万亿元和中国银行1.99万亿元。交通银行和邮储银行的绿色贷款余额规模分别为6354亿元和4965亿元。

增速方面,六大国有银行绿色贷款余额同比增速全部在30%以上。其中,工商银行以60.4%的同比增速领先同业,中国银行和建设银行的绿色贷款余额同比增速均超过40%,分别为41.1%和40.1%。其他三家银行的增速从高到低依次为农业银行36.4%、邮储银行33.4%和交通银行33.3%。

已披露年报的10家股份制银行当中,兴业银行以6370亿元的绿色贷款余额拔得头筹,浦发银行和招商银行则占据该榜单的第二位和第三位,分别为4271亿元和3554亿元。其他七家股份制银行的绿色贷款余额则依次为中信银行3341亿元、光大银行1993亿元、民生银行1799亿元、浙商银行1459亿元、平安银行1098亿元、恒丰银行446亿元和渤海银行273亿元。

增速方面,10家股份制银行当中恒丰银行的绿色贷款余额同比增速最高,达到87.4%,渤海银行的同比增速最低,仅为10.5%。需要注意的是,恒丰银行和渤海银行2022年的绿色贷款余额均不足1000亿元,且渤海银行是唯一一家同比增速在30%以下的股份制银行。

其他绿色贷款余额在1000亿元以上的8家股份制银行当中,民生银行的增速最快,高达67.7%,然后依次是中信银行67.0%、光大银行60.0%、平安银行58.8%、兴业银行40.3%、浙商银行40.0%、浦发银行37.2%和招商银行34.7%。

城商行、农商行方面,北京银行一骑绝尘,2022年末绿色信贷余额为1103亿元,同比增速达131%,规模已经超过股份行中的平安银行、恒丰银行和渤海银行。渝农商行也不遑多让,2022年末绿色信贷余额为487.2亿元,同比增长32.9%,规模也高于股份行中的恒丰银行和渤海银行。

中国社会科学院金融研究所银行研究室主任李广子对21世纪经济报道记者表示,总体上看,当前我国商业银行绿色金融业务发展迅速,部分银行绿色信贷业务已经成为与普惠、科创、制造业等并重的业务板块,形成银行一个重要的业务增长点。当然,部分银行绿色贷款增速较高与前期基数较低有关。随着我国经济发展绿色转型的深入推进,未来银行绿色信贷业务有望继续保持高速增长。

打造投行“生态圈” 提供多元化综合服务

值得一提的是,部分银行还在年报或者业绩发布会中透露了2022年绿色金融取得长足发展的“诀窍”。

中国银行风险总监刘坚东在业绩发布会上表示,中行建立了激励与约束并重的绿色金融推进机制,把绿色金融作为一项长期性、系统性的工程,优化治理结构、完善政策体系,从高效激励和有效约束这“一张一弛”两头发力,支持绿色金融高质量发展。2022年,中国银行发布了20余个绿色金融的配套政策,形成了涵盖加强考核、优化经济资本、差异化授权等13个方面的政策支持包。

“农行积极支持节能环保、清洁生产、清洁能源、生态环境、基础设施绿色升级和绿色服务等绿色产业领域,深入分析绿色产业结构特点和客户群体特征,明确重点营销客户,深挖绿色金融业务增长空间。同时,快速响应碳减排支持工具政策和煤炭清洁高效利用专项再贷款政策,围绕明确的业务领域,开展精准营销,完善工作机制,积极为清洁能源、节能环保和碳减排技术等碳减排效应明显的企业和项目及煤炭清洁高效利用项目提供资金支持。”农业银行副行长张旭光在业绩发布会上透露。

中信银行业务总监陆金根在业绩发布会上介绍,公司推动绿色金融发展发挥了中信集团“实业+金融”的综合特色优势,联合了中信证券、中信信托、中信保诚等金融子公司,还联合了中信咨询、中信泰富能源等产业子公司,形成了绿色金融综合服务能力,为客户提供“商行+投行,债权+股权、境内+境外、金融+实业”的多元化综合服务。

记者留意到,不止中信银行,联动子公司及外部机构打造投行“生态圈”,为客户提供多元化综合服务已成为多家银行拓宽绿色信贷业务的共识。

浦发银行亦在年报中透露,公司持续创新绿色金融产品和业务模式,有效整合传统信贷产品以及并购、债券、股权、银团、撮合等金融工具,全力打造“跨银行间市场、资本市场、碳金融要素市场”的绿色金融超市。

在近日举办的第十一届储能国际峰会上,民生银行投资银行部总经理杨鲲鹏在接受21世纪经济报道采访时表示,民生银行非常注重投行“生态圈”建设,当下仅仅依靠商业银行很难满足绿色信贷客户多元化的投融资需求。因此,民生银行联合各方力量搭建投行生态,扬长避短,“互为生态、互为赋能”,为企业提供“一揽子”的金融服务方案,共同做大“蛋糕”。目前,公司在总行层面与各机构建立“总对总朋友圈”,在分行层面构建“重点区域朋友圈”,强化与银行同业、投资机构、证券公司、会计师事务所、律师事务所等机构的沟通与合作,共同赋能客户、服务客户。

民生银行战略客户部总经理李稳狮也告诉记者,民生银行改变了以往“拉存款、放贷款”的单一服务模式,依托战略客户这个“点”,延伸产业链,拓展生态圈,覆盖产业园区,强化结算、授信、定制、生态四大类服务有机组合。

针对商业银行的绿色金融“生态圈”建设,中央财经大学金融学院副院长彭俞超向记者介绍,当前,商业银行正积极构建以“供应链”为核心的绿色信贷服务体系,绿色信贷产品和服务正从大中型企业向小微企业、核心企业向上下游企业延伸,普惠性绿色信贷业务的发展将成为银行业金融机构业务布局的重点。

彭俞超还指出,当前银行业金融机构在发展绿色信贷业务时还面临一定的制约和瓶颈,主要体现在以下三个方面:

一是缺乏统一的绿色信贷执行标准和评价体系。一方面,不同政策部门出台的绿色产业目录或认定标准存在一定的差异;另一方面,不同绿色评估认证机构所采取的方法、标准、程序各不相同,认证结果也存在差异。绿色信贷执行标准和评价体系的不统一,损害了市场主体的公平,也增加了市场主体参与绿色信贷活动的成本,不利于绿色信贷市场的健康发展。

二是绿色信贷资源分布和配置不平衡问题突出。当前的绿色信贷市场,中小企业融资难的问题仍然比较突出。一般来说,绿色产业的产业链较长、涉及主体较多,产业链上除龙头企业外,还有大量中小微企业和民营企业。对中小微企业和民营企业来说,即使其从事的项目在绿色信贷的支持范围内,但由于缺少金融机构认可的抵押品,其在获得绿色信贷支持时仍存在较大的困难。金融资源的不均衡分布,不利于绿色信贷的持续发展,也不利于绿色低碳循环发展经济体系的建设。

三是绿色金融专业人才培养亟需加强。与传统信贷业务相比,绿色信贷市场对复合型人才的需求较高。以绿色项目定价而言,通常需要金融、环境技术、法律等多专业的支持和配合。现实情况是,面对实体经济巨大绿色转型需求,银行业金融机构中可以对绿色项目进行可行性评估和风险识别并开发相应的产品和服务的人才仍十分匮乏,这已成为制约绿色信贷发展的一个重要障碍。