作者 | 叶冬艳 欧阳辉 曹辉宁 编辑 | 朱弢

硅谷银行破产的余震仍在持续。人们担心,硅谷银行会成为下一个“雷曼兄弟”,同时唤起了他们对40年前那场“储贷危机”的惨痛回忆。但实际上,问题可能没那么严重

继美国硅谷银行关闭之后,美国财政部、美国联邦储备委员会和美国联邦储蓄保险公司2023年3月13日发布联合声明宣布,总部位于纽约市的签名银行已被当地监管机构关闭。这是三天内美国监管机构宣布关闭的第二家银行。图IC

美国东部时间3月9日,硅谷银行(SVB,Silicon Valley Bank)宣布大规模再融资,引发市场担心其流动性和资产负债表状况,股价跌超60%,进而波及整个银行板块和美股市场,富国银行和美国银行跌幅都在6%以上。

3月10日凌晨,因硅谷银行“流动性不足与资不抵债”,美国加州监管机构DFPI(Department of Financial Protection and Innovation)宣布该行由联邦存款保险公司(FDIC)接管。FDIC同日亦发表声明,为保护存款人权益,将创建Deposit Insurance National Bank of Santa Clara(DINB,圣克拉拉存款保险国家银行),立即将硅谷银行的所有受保存款转移到DINB。

3月12日晚,美联储、美国财政部和FDIC发表联合声明,从3月13日周一开始,硅谷银行的储户可以支取他们所有存款。

硅谷银行是如何走向破产的?上世纪八九十年代,储贷机构破产引发了储贷危机,2008年雷曼兄弟破产引发了全球金融危机,那么,硅谷银行的破产与历史上的危机有何不同?会不会同样掀起一场“风暴”?

硅谷银行为何破产?

硅谷银行1983年成立于美国加州圣何塞,1988年在纳斯达克挂牌上市,总部位于加州圣克拉拉。按总资产排序,硅谷银行是美国第16大商业银行。据2022年年报,硅谷银行总资产为2118亿美元(约合人民币1.5万亿元),相当于中国杭州银行的规模。

硅谷银行专注于服务科技行业PE/VC和初创企业的融资需求,同时也衍生出自己的私人银行、股权投资和投行业务。具体来看,硅谷银行两大主营业务包括,为PE/VC提供资本催缴信贷,以及为初创企业提供信用贷款。

先来看看硅谷银行股价走势。在2020年至2021年快速扩张期间,硅谷银行的股价突飞猛进,从2019年底的251美元上涨到2021年底的678美元。但2022年以来大幅下跌,直到2023年3月8日跌至268美元,差不多跌回到2019年底的水平。特别是3月9日,单日下跌60%至106美元。

此次下跌起因是硅谷银行在3月8日盘后发布公告称,已出售210亿美元的可供出售资产(AFS,Available-For-Sale),税后损失高达18亿美元,而其2022年全年归属母公司普通股东净利润仅15亿美元。考虑到公司持有至到期资产(HTM,Hold-To-Maturity)的规模高达913亿美元,不仅规模远超可供出售资产,且久期更长,未实现损失(unrealized loss)远大于18亿美元。资本市场担心,一旦存款人对公司丧失信心、发生挤兑行为,硅谷银行面临的潜在损失将非常大。

硅谷银行为什么会出现这么大的损失?事情要从三年前说起。

2020年初,新冠疫情暴发,美联储开始实行量化宽松的货币政策。从2020年下半年开始,美国迎来了科技企业的融资热潮期。2020年的美国风险资本投资额比2019年增长了15.4%,2021年比2020年又增长了近100%。

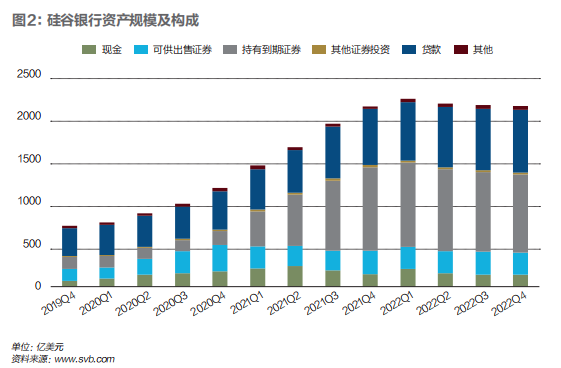

贷款和风投额度的快速增长,使科技初创企业手里积累了大量的现金和存款,而硅谷银行作为一家专注于为科技企业服务的银行,自然成为这些新增资金的一大去向。2020年二季度至2021年底的一年半期间,硅谷银行的存款规模由679亿美元上升到1892亿美元,增加了约180%(图1)。

在2022年初美国加息前,把钱放到美联储超额存款准备金账户,只能拿到年化0.1%的利息。面对存款的大量流入,硅谷银行的选择是购买大量的美国国债和抵押支持证券(MBS, Mortgage-Backed Security)。

2020年中至2021年末,硅谷银行增持了87亿美元的美债,持有量从185亿美元增长到272亿美元。硅谷银行还增持了853亿美元的MBS,持有量从129亿美元增长到982亿美元。在大约2100亿美元的总资产中,硅谷银行把差不多一半配置在MBS上;或者它把2020年至2021年新增1200多亿美元存款中的70%配置在了MBS上(图2)。

相比较而言,硅谷银行账上现金和现金等价物(包括准备金、回购、短债)的增长并不明显。2020年中至2021年中,只由140亿美元增长到了220亿美元,而2021年末甚至还下降到了130亿美元,低于2020年中的水平。

由于硅谷银行的资产购买集中在2020年至2021年低息期间,因此AFS和HTM资产的平均收益率非常低。硅谷银行持有的AFS资产平均收益率是1.56%,HTM资产的平均收益率是1.66%。伴随着美联储2022年的快速加息,这些低息资产在2022年给硅谷银行带来了高达175亿美元的未实现损失,其中AFS和HTM资产分别带来了25亿美元和150亿美元。

2022年3月起,美联储开始快速加息和缩表,这导致全球科技初创企业的日子都不好过。2022年的风险投资金额比2021年下降了近40%。股市行情不好,上市也卖不上好价钱,初创公司上市融资的动力大幅减弱。

相应的,2022年的IPO(首次公开募股)公司数量由2021年的1035家下降到181家,降幅超80%。但是初创公司的研发还得继续,因而就只能持续消耗它们在硅谷银行的存款。

此外,银行存款利率没有跟上加息的步伐。目前,银行存单利率不到1.5%,而隔夜逆回购利率高于4.5%。由于利差的存在,会引致存款“搬家”,即把存款从银行搬到以隔夜逆回购为主要投资工具的货币基金。

硅谷银行的存款自2022年3月触顶后就一直流出。2022年全年存款总额下降了160亿美元,大约是存款总额的10%,特别是无息存款由1259亿美元骤降至808亿美元,大大增加了负债端的利息支出压力。

由于利率的上升,居民都不愿意提前还贷款,导致硅谷银行持有的大量MBS的久期越来越长,越来越难以应对负债端持续的资金流出。2022年末以来的硅谷银行面临这样一种局面:资产端MBS有大量浮亏,一时半会不会到期,现金储量也不太充裕;而在负债端存款一直在流出,负债成本持续上升。

通常来说,这些未实现损失只要你不卖,就不会成为损失,因此往往被视为“浮亏不是亏”。其实,除了卖出浮亏的美债和MBS,硅谷银行管理层还可以有一些其他选择,比如去拆借市场借回购,或者发债来缓解存款流出压力。但问题有两个:一是当前利率曲线严重倒挂,近端借债成本远远高于远端,与其借近端维持远端的HTM资产,还不如直接斩仓的损失小;二是初创企业的存款流出后就不太可能回流,因此与其用短期借款应急,不如直接斩仓降低杠杆率。虽然在短期来看会导致股价大跌,但长期来看反而是最安全的行为。

当硅谷银行宣布,已出售210亿美元的AFS资产并引发18亿美元损失时,市场上的恐慌体现在几个方面:一是还未出售的近1000亿美元的HTM资产所对应的150亿美元未实施损失是否会变成实际损失。硅谷银行的股票总市值也不到200亿美元;二是发行大量股份会稀释原有股东的权益,本身就是利空;三是硅谷银行的客户大多是科技企业,不在存款保险覆盖范围内,很容易发生挤兑;四是市场不清楚其他的对科技企业有大量敞口的银行是否会遭受挤兑,以及这场危机是否会蔓延开来。

会不会引发“金融风暴”

判断单一金融事件是否会引发更严重的系统性金融危机,可以从流动性冲击和债务问题两个层面观察,前者是现金流和利润表的问题,而后者是资产负债表的问题。

流动性冲击具有突发性,一般是短期流动性不足所致,在担忧情绪的助推下往往演变较快。如果发展较为严重,而央行不能及时介入的话,很容易诱发资产抛售的负向螺旋,进而威胁整个金融体系的稳定性。一般而言,央行及时介入注入流动性,稳定市场情绪和资产价格后,大概率就会起到效果,对经济和金融体系的破坏不至于太大。

与流动性冲击不同,债务危机的影响更大,且不只限于金融体系,还会冲击到实体经济。此时,仅靠货币政策无法解决所有问题,需要政府介入进行债务重组,对高债务部门降杠杆。

从历年美国信用利差来看,流动性的收紧并不显著。信用利差自2022年三季度高点开始回落,但近期小幅抬升。当前高收益债和投资级信用利差分别为4.68%和1.68%,而2022年三季度的高点分别是5.67%和1.89%。

杠杆方面,2008年金融危机后,美国金融部门在强监管下整体杠杆处于较低水平,发生大面积债务危机的可能性并不高。金融危机后,美国金融部门实现了较好的去杠杆,杠杆水平从金融危机期间的122.7%回落至2022年三季度的75.8%,资产负债表质量相对健康。与此同时,家庭杠杆率也显著下降了,从金融危机期间的98.2%下降至2022年三季度的75.2%,家庭资产负债表也得到了改善。

硅谷银行是美国历史上倒闭的第二大银行。2008年,美国华盛顿互惠银行因不堪次贷危机的重负而倒闭,成为美国历史上规模最大的商业银行倒闭案。华盛顿互惠银行曾是美国最大的储蓄银行,拥有3070亿美元资产和1880亿美元存款。

硅谷银行破产的余震仍在持续。人们担心,硅谷银行会成为下一个“雷曼兄弟”。

硅谷银行是一家以科技初创企业为主要服务对象的中小型商业银行,破产后主要波及“创投圈”。而在2008年金融危机之前,雷曼兄弟是美国第四大投资银行,通过资产证券化,公司杠杆率很高。在破产时,雷曼兄弟的资产与负债分别是6390亿和6130亿美元,股东权益只有260亿美元,杠杆率高达24.5倍。

实际上,在2008年雷曼兄弟破产前,美国主要投资银行的杠杆率都很高。在2008年二季度,四大投行的杠杆率在24倍-30倍之间。在严格监管下,高盛和摩根士丹利的杠杆率下降到了目前的12.3和11.7倍,与商业银行差不多。这从微观上说明,美国金融机构的资产负债表比2008年金融危机前要稳健得多,更能抵御流动性冲击。

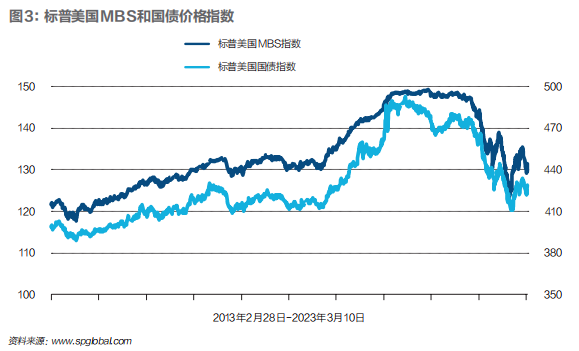

图3是标普美国MBS和国债价格指数。自2022年3月开始加息,MBS价格指数一路走低,至同年10月底的低点大概下降了20%,此后开始反弹。进入2023年3月以来,价格指数还是上升的,目前的指数水平接近于2018年底。国债价格指数走势类似。在2008年金融危机期间,雷曼兄弟持有的衍生品价格大幅下跌。再加上发行的金融产品大量卖给全球各地的其他金融机构,因此,雷曼兄弟破产后引发了连锁反应,对全球金融系统的影响的广度和深度都是硅谷银行破产无法比拟的。

此外,有了次贷危机带来的经验教训,美国监管机构的应对措施更合理,反应也更加快速。在硅谷银行“爆雷”、股价大跌的第二天,即3月10日,监管机构就宣布接管该银行,美国联邦存款保险公司已将其纳入破产管理程序。

3月12日晚,美联储、美国财政部和FDIC联合声明表示,从3月13日开始,硅谷银行的储户可以支取他们所有的存款。货币当局和监管机构的快速反应,力求把“爆雷”限定在最小范围内,防止恐慌情绪蔓延,避免更多银行遭到挤兑,从而冲击到整个金融系统甚至实体经济。

综合来看,硅谷银行与雷曼兄弟有很大的差异,不大可能会像雷曼兄弟破产一样引发金融危机。

美国于1980年至1995年爆发了储蓄贷款协会危机(下称“储贷危机”)。危机的根源来自储贷机构业务模式单一——资产端高度集中于房地产行业,风险高度集中——区域性经营,以及资产负债久期错配——房贷的平均久期很长,而负债端主要是存款的久期很短。

在利率快速上行的上世纪80年代初,储贷机构的负债成本快速上行,同时表内长久期贷款的减值压力达到顶点,开始出现储贷机构破产。政府放松监管的政策使得一些储贷机构得以掩盖经营问题,通过减少监管成本、投资于高风险资产等方式继续经营了几年,但问题最终在上世纪80年代中期集中爆发,并蔓延至商业银行。据FDIC统计,危机期间破产或被接管的储贷机构约1300家,对应总资产6200亿美元,占期间年均GDP(国内生产总值)的13%。

与储贷危机中的储贷机构类似的是,硅谷银行也是业务集中(主要服务于科技初创企业)、资产负债久期错配(资产端是长久期的美债和MBS,而负债端主要是短久期的存款)、经历加息周期。但这次不同的地方在于,存在与硅谷银行类似问题的银行并不是多数,而且监管机构快速出手,尽可能地把风险控制在最小范围。

因此,硅谷银行破产不大可能会引发另一场“储贷危机”。

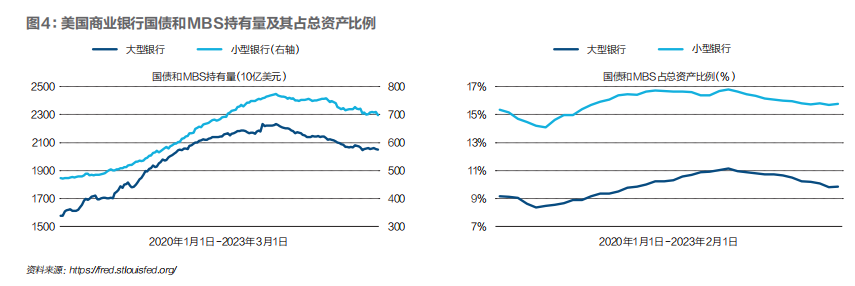

2022年3月以来,随着美联储的不断加息,美国国债和MBS的价格不断下降,持有大量这两种资产的美国银行业的未实现损失在明显增多。据FDIC统计,截至2022年四季度,美国银行业AFS有2795亿美元未实现损失,HTM有3409亿美元未实现损失。未实现损失约占银行业总资产的2.71%、股东权益的28.1%。

从资产端来看,自2020年以来,截至2023年3月1日,小型银行(资产规模25名以后的商业银行)持有的美国国债和MBS增长了44%,而大型银行则增长了30%。虽然小型银行的增速更快,但从美债和MBS占总资产的比例来看,小型银行的9%-11%要低于大型银行的15%-17%(图4)。

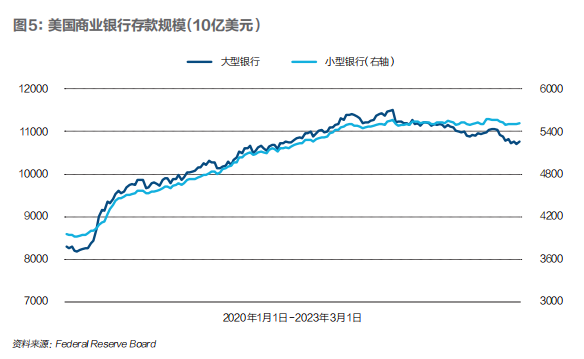

从负债端来看,存款减少主要发生在大型商业银行。自2022年3月15日至2023年3月1日,大型银行存款减少了5%,而小型银行存款则保持在相同规模(图5)。

大型银行持有更多的美债和MBS,而且存款减少也主要发生在大型银行。但是资产端的久期错配与浮亏并不必然导致风险的暴露,在负债端未出现问题时,商业银行多持有资产到期,浮亏不会兑现。首先,大型银行持有的美债和MBS占比并不是特别高,平均在16%左右,浮亏幅度有限;其次,大型银行存款减少的数量也不多,加息期间只减少了5%;最后,大型银行的业务更加分散、抗风险能力更强。

具体到银行个体层面来看,与硅谷银行相似、资产端期限错配、负债端存款大幅流失的银行并不多见。四大商业银行中,摩根大通、美国银行、花旗银行、富国银行持有的AFS和HTM占总资产比例分别为17%、28%、21%、22%,浮亏问题相对有限;在2022年,花旗银行的存款流入近2%,其他三大行的存款流失在6%左右。与之相比,硅谷银行持有的AFS和HTM占总资产的比例高达55%,而去年一年存款减少了近10%。

综上所述,硅谷银行“爆雷”虽然引发市场震荡,但并不至于引发系统性危机。

然而需要注意的是,美联储、美国财政部和FDIC联合声明表示硅谷银行的储户可以支取他们所有的存款;与硅谷银行破产有关的任何损失都不会由纳税人承担;任何亏空都将通过对银行系统其他部分征税来填补,但股东和某些无担保债券持有人将不会受到保护。虽然货币当局和监管部门采取快速反应,限定了风险波及的范围,但也可能会带来道德风险:如果存款无论多少都能得到保障,那么存款人就没有动力去选择健康稳健的银行,只会选择存款利率高,但风险也更高的银行。

(叶冬艳为长江商学院研究学者,欧阳辉为长江商学院金融学教授、杰出院长讲席教授、副院长,曹辉宁为长江商学院金融学教授)