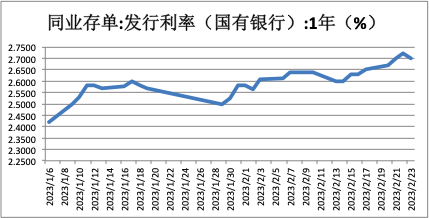

21世纪经济报道记者 杨志锦 上海报道 年初以来,银行同业存单发行利率持续上行。

Wind数据显示,2月22日国有大行一年期同业存单发行利率(加权平均,权重为发行额,下同)为2.72%,相比2月初上行了14BP,相比年初上行了约37BP。其他不同类型银行、不同期限同业存单发行利率也呈现不同程度的上行。值得注意的是,此次上行后国股行一年期同业存单利率已逼近政策利率(一年期MLF利率为2.75%)。

究其原因,一方面资金面边际收敛,另一方面宽信用预期强化,银行信贷投放增加。为了缓解负债端压力,商业银行通过同业存单融资的需求较高。近期同业存单利率和票据利率双双上行,或指向2月信贷依然向好,可能会超过去年1.23万亿的水平。

近期存单利率易上难下

Wind数据显示,2月22日国有行、股份行、城商行、农商行1年期同业存单发行利率分别为2.7%、2.73%、2.83%、2.86%,较年初、2月初均有不同程度上行,显示融资成本进一步上升。其他不同期限同业存单发行利率也呈现不同程度的上行。

央行此前发布的《2020年二季度货币政策执行报告》首度指出,MLF利率作为中期政策利率,是中期市场利率运行的中枢,国债收益率曲线、同业存单等市场利率围绕MLF利率波动。在此背景下,国股行存单利率是否会突破MLF利率引起市场关注。

作为货币市场工具,同业存单利率受两大因素影响:一是银行间流动性情况,存单利率整体跟随资金利率变动;二是同业存单本身供需压力,监管考核、银行负债压力、广义基金行为等都可能加剧供需矛盾。

近期同业存单利率上行的原因之一在于银行间资金利率明显上行。Wind数据显示,DR001在2月8日一度上行至2.37%创两年新高,DR007也上行突破2%,连续多日高于7天逆回购利率。

“今年春节后开工复工节奏偏慢,拉低M0回流速度,叠加去年年末财政释放资金较少的因素,市场流动性短暂收紧。”沪上某国有大行债券交易员表示,“狭义流动性宽松对于同业存单利率定价影响较大,银行间资金阶段性紧张会引发同业存单利率走高。”

从历史来看,货币收紧叠加金融去杠杆,存单利率大幅高于MLF利率;当货币转向中性,存单利率围绕MLF上下波动;当货币持续宽松阶段,国有大行、股份行1年期存单利率大多低于1年期MLF利率,2022的大部分时间就是如此。

方正证券首席固收分析师张伟表示,存单参考shibor定价。当存单与shibor的利差处于极值时,某种程度上意味着存单定价存在超调,可能预示着存单利率走势将见到阶段性拐点。而当前存单与shibor利差水平并不高,这意味着存单价格定价没有明显超调。在供给压力的驱动下,存单价格仍有上行压力,存在阶段性突破MLF的可能性。

Wind数据显示,2月22日一年期shibor为2.66%,低于一年期国股行同业存单利率6BP。

2月信贷或同比多增

同业存单作为银行主动负债管理工具,其发行规模也受银行资产负债摆布影响,是银行负债压力的反映。市场认为,近期同业存单利率走高的一个重要原因是银行加大信贷投放,相应通过同业存单补充负债。

张伟表示,1月信贷投放创下历史单月最高。银行扩表需求增强,而负债端央行“长钱”投放有限,再叠加2-3月是存单到期高峰,银行对存单融资的需求强,这是推升存单价格的重要因素。并且大行年初信贷投放需求量大,对应的大行存单近期上行幅度大,而城商行和农商行存单发行利率上行幅度小很多。

据广发证券银行业团队统计,截至2023年2月17日,共有321家银行披露2023年度同业存单备案额度,总额度为24.22万亿;除农商行外,其余类型银行额度均已超去年全年备案额度,预计2023年同业存单全年备案额度约为25.24万亿元,较2022年多增3.79万亿。

广发证券银行业团队称,从历年存单备案公布节奏上看,每年年前12月和年后1-2月为当年存单发行计划公布高峰期,公告额度占全年额度的97%左右,主要是为了应对银行年初信贷集中投放等因素带来的流动性收紧,相应发行同业存单进行短期流动性备付。

央行公布的数据显示,今年1月信贷新增规模4.9万亿,相比去年同期多增近万亿,信贷实现了“开门红”,超过市场的普遍预期。但市场也担心1月信贷是否会透支后续项目储备。

一般而言,出于“早投放、早收益”的考虑,1月历来是银行信贷投放的大月,但今年1月信贷投放强度明显超过往年。去年全年信贷投放21.3万亿,假设今年全年能增长到23万亿,那么今年1月信贷投放占全年的比重为21.3%,相比前10年的平均水平高出4个百分点左右。

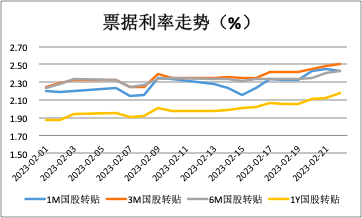

考虑到近期存单利率上行,再叠加票据利率上行,2月信贷数据或向好。市场数据显示,2月22日1月期、3月期国股行票据转贴现利率分别为2.43%、2.5%,相比2月初分别上行23BP、26BP。

实务中,贴现票据纳入信贷规模,且二级市场交易方便,因此衍生出银行利用票据调节信贷规模的操作。当信贷投放较少而银行需要完成信贷任务时,便会买入贴现票据。而当银行大规模买入贴现票据时,票据利率就会快速下行,甚至到零利率。这种情况在去年2月底、4月底、5月底、7月底均出现过。而当贷款投放充足时,又会卖出票据资产释放信贷额度,相应票据利率会维持在相对较高的水平。

“1月票据利率的快速回升反映出银行不再需要依靠票据贴现冲量(1月票据融资减少4127亿),2月继续回升说明信贷需求仍然充足,2月信贷同比有望多增。”前述沪上某国有大行债券交易员表示“此外,由于春节错位的因素,今年2月工作日比上年多出一周,对2月信贷增长也构成支撑。”

央行数据显示,去年2月份人民币贷款增加1.23万亿元。如果今年2月信贷规模超过去年同期,今年1-2月的新增信贷规模将超过6万亿。