基金专户子公司的野蛮生长时代即将落幕。

2月14日,21世纪经济报道记者获悉,在最新一期由中国证监会证券基金机构监管部主办的《机构监管情况通报》(以下简称《通报》)中,监管通报基金专户子公司分类监管正式启动。

起步于2012年的基金专户子公司业务,因其突破了传统信托、银行理财、保险资管的众多约束,投资范围宽泛、运作规则灵活,被视为资管规模快速扩张的“万能神器”,管理的资产规模一度突破十万亿元。

粗放式的发展也埋下诸多隐患,比如专户违约等风险事件。不过,近年来,证监会持续强化基金专户子公司风险管控与监管执法,严格控制增量风险,稳妥化解存量风险,专户子公司业务无序发展势头得到有效遏制,行业整体风险显著收敛,风险抵御能力有所提升。

但是,不同专户子公司经营分化明显,部分子公司仍面临主业不清晰、市场定位模糊、可持续发展模式缺失等问题,个别机构甚至成为违法违规行为的“通道”,传递放大市场风险。

因此,《通报》提出,允许合规风控水平较高、主业清晰、经营审慎、具有可持续展业能力的专户子公司在现有监管制度下规范展业;对合规风控水平不足、存量业务风险较大且长期难以化解的专户子公司实施适当的展业限制;对经营不善、风险隐患大、缺乏商业可持续性的专户子公司审慎从严监管,坚决出清严重违法违规机构。

同时,《通报》还提及两大案例供行业借鉴,分别是华泰柏瑞基金主动注销专户子公司和诺安基金被责令撤销专户子公司。

有公募基金人士表示,对基金专户子公司进行分类监管是大势所趋,未来专户子公司退出也将趋向常态化,因此基金子公司需要结合自身禀赋的特色,找准定位建立核心竞争力,才是子公司持续发展的关键。

两家知名基金公司撤销专户子公司

《通报》中对华泰柏瑞基金与诺安基金专户子公司的案例进行了详细介绍与通报。

去年华泰柏瑞基金主动注销基金专户子公司,在业内引起关注。柏瑞爱建资产管理(上海)有限公司成为行业内首家解散的基金专户子公司。

公开资料显示,成立于2014年的柏瑞爱建资产管理(上海)有限公司,控股股东为持股51%的华泰柏瑞基金。

《通报》显示,由于柏瑞爱建资管业务发展长期低于预期,始终未能盈利,且未能找到适合的可持续展业模式。为整合自身资源、降低管理成本、聚焦公募主业,华泰柏瑞基金于2021年底召开董事会,决议解散柏瑞爱建资管。柏瑞爱建资管随之召开股东会,决议解散公司,主动停止开展新业务。

2022年初,柏瑞爱建资管正式向上海证监局提交了注销申请,并报送有关注销清算方案。2022年10月,在完成全部清算工作后,柏瑞爱建资管向证监会证券基金机构监管部缴回《经营证券期货业务许可证》正副本,行业首家基金专户子公司注销工作顺利完成。

另一家则是被责令撤销的诺安基金专户子公司。

据公开资料,诺安基金专户子公司诺安资产管理有限公司成立于2013年9月10日,注册资本3.5亿元,由诺安基金全资控股。

此前,深圳证监局在现场检查中发现,诺安基金专户子公司诺安资产管理公司在管理运作某系列资管计划过程中,存在未按法规要求压降产品规模、将不同产品资产混同运作、未向投资者披露重大事项、由后期投资者承担投资风险、关联交易管理存在重大漏洞等严重违规行为。

为严肃行业展业纪律,强化从严监管导向,深圳证监局依法对诺安基金采取责令撤销诺安资产的监管措施,并对母子公司多名责任人员采取认定不适当人选等监管措施。

有公募人士透露,目前还有一些主营不清的基金专户子公司,后续估计还有更多的基金子公司开启注销流程。

野蛮生长时代落幕

成立之初的基金子公司经历了一段“野蛮生长”时期。

特别是在专户业务上,因其突破了传统信托、银行理财、保险资管的众多约束,投资范围宽泛、运作规则灵活,被视为资管规模快速扩张的“万能神器”。这使得基金子公司专户规模迅速增长,到2016年,基金子公司专户资管规模高达11万亿元。

与此同时,一些隐患开始爆发,市场上不时见到专户产品违约等风险事件。

比如,在2021年,裁判文书网披露了两则债券纠纷二审判决书,天弘基金和圆信永丰基金分别与两家债券发行人对簿公堂,而主要的原因来自于旗下的2只专户均于2016年认购了相关债券,后遭遇了债券无法兑付的情况。

事实上,自2016年起,监管对于基金子公司的违规审查开始趋于严格。同年12月,《基金管理公司子公司管理规定》以及《基金管理公司特定客户资产管理子公司风险控制指标管理暂行规定》正式发布,对基金专户子公司实施以净资本约束为核心的风险指标管理体系。

《通报》中也提到,在证监会持续强化基金专户子公司风险管控与监管执法,严格控制增量风险,稳妥化解存量风险,专户子公司业务无序发展势头得到有效遏制,行业整体风险显著收敛,风险抵御能力有所提升。

不过在当下,不同专户子公司经营分化明显,部分子公司仍面临主业不清晰、市场定位模糊、可持续发展模式缺失等问题,个别机构甚至成为违法违规行为的“通道”,传递放大市场风险。

为进一步有效管控专户子公司业务风险,推动构建进退有序、优胜劣汰、差异发展的行业生态,证监会证券基金机构监管部研究制定了专户子公司分类监管的工作方案,并于近期正式启动实施。

精准施策,畅通退出

对于基金专户子公司,证监会将采取分类监管机制,总体原则概括为“精准施策,畅通退出”。

据悉,近期证券基金机构监管部会同有关证监局,在综合考量合规风控水平、存量风险状况、持续经营能力等指标的基础上,研究建立了专户子公司分类监管机制,于今年正式启动实施。

分类监管的几大原则包括,一是,允许合规风控水平较高、主业清晰、经营审慎、具有可持续展业能力的专户子公司在现有监管制度下规范展业。

二是,对合规风控水平不足、存量业务风险较大且长期难以化解的专户子公司实施适当的展业限制。

三是,对经营不善、风险隐患大、缺乏商业可持续性的专户子公司审慎从严监管,坚决出清严重违法违规机构。

同时,将进一步压实基金公司主体责任,督促其全面强化对子公司的合规管理与风险管控职责,对子公司风险管控不力、放任风险外溢的基金公司及其责任人员实施“联动问责”;鼓励基金公司聚焦核心发展战略,积极处置专户子公司存量业务,稳妥化解存量风险,主动申请注销专户子公司并在分类评价、产品注册中给予正向激励。

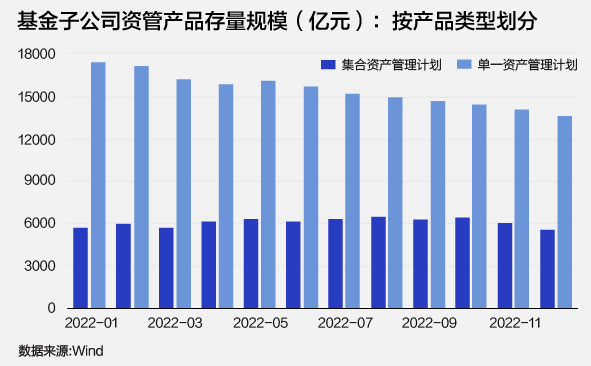

据Wind数据,目前全市场共有108家基金子公司。截至2022年三季度末,基金子公司专户的资产净值为2.1万亿元。

公募人士表示,对基金专户子公司进行分类监管是大势所趋,未来专户子公司退出也将趋向常态化,因此基金子公司需要结合自身禀赋的特色,找准定位建立核心竞争力,才是子公司持续发展的关键。