作者 | 《财经》记者 张云 编辑 | 王立峰

2022年唯一正收益的投资大师教你如何应对风险

说起橡树资本联席创始人及联席董事长霍华德·马克斯,不少投资者的印象停留在他所写的两本书:《投资最重要的事》和《周期》。但马克斯的成就远不止于此。

根据格隆汇的统计,持股规模超20亿美金的全球投资大师2022年收益率中,马克斯是唯一获得正收益的投资大师,近一年收益率达到18.36%。

虽然巴菲特同期的收益率为-19.76%,但马克斯在自己的书籍中依然坚定赞赏了巴菲特的投资模式,他自己的投资理念与巴菲特如出一辙——坚持价值投资理念。

《投资最重要的事》一书中马克斯几乎是全方位向读者们展示了自己的投资理念,从遵循的投资原则,到他这些年观察到的投资心理。当然,《投资最重要的事》章节与章节之间的脉络并不是特别清晰,该书实际上是他以往投资备忘录的集合,而备忘录则是想到什么写什么。因此体系感较强的篇章集中在风险部分、价值与价格部分以及投资情绪和心理部分。

马克斯在本书中最大的贡献,是完整阐述了如何应对风险。他认为,应对风险主要分为三个层次,第一是理解风险;第二是认识风险;第三才是控制风险。如果一个人没有充分的理解和认识到风险,最终是不可能对风险作出相应的反应。这一点是区分杰出投资者和一般投资者(散户)的重要指标。

本书的第二大贡献则是向读者介绍了马克斯投资的基本原则和逻辑。他首先确认,自己投资的底层逻辑是公司价值。其次他也观察到,价格和价值之间不可能完全一致,有时价格可能脱离价值,因此马克斯十分推崇逆向投资,也就是当价格过高时卖出,价格过低时买入,“我们的目标不在于‘买好的’,而在于‘买得好’。”

书中马克斯还介绍了自己对于投资心理的认识。这包括不同市场阶段的投资者心理特征;散户的心理特征;以及这些心理的危害。

阅读完本书也不能立刻成为与马克斯水平相当的投资大师,某些关键节点马克斯还是“留了一手”,投资只能在实践中不断精进。

应对风险:投资大师与散户最大的区别

《投资最重要的事》一书一共21章,从投资理念到投资心理覆盖面极广。而马克斯却用了三个章节来叙述“风险”,可以说马克斯极为看重风险。

“投资只关乎一件事:应对未来。没有人能够确切地预知未来,所以风险是不可避免的。因此,应对风险是投资中一个必不可少的(我认为是根本的)要素。”

马克斯开篇明义地告诉读者:虽然风险不可预知,但投资者必须对可能存在的风险进行评估,评估后还要作出应对的预案。

想做到应对风险,第一步就是理解风险是什么?大部分金融学教材都把风险定义为波动性,但是波动性并没有描述什么是“危险”。马克斯认为,风险就是一笔投资会产生损失的可能性。他还引用了埃尔罗伊·迪姆森的话:“风险意味着可能发生的事件多于确定发生的事件。”

简而言之,风险意味着即将发生的结果的不确定性,以及不利结果发生时损失概率的不确定。

令人不安的是,风险很难提前预测,它具有主观性、隐蔽性、不可量化性三个特征。

主观性在于,不同风险偏好的投资者,对产生损失的可能性承受力度是不同的。为什么会有风偏不同的投资者?因为投资者对投资的需求是不同的,有的人可能觉得每年4%的收益率就很好了,有的人则认为10%的收益率很好。还有人也认为10%就很好了,但不是每年,而是每周、每月、每天。因此每个人眼中所谓发生损失的可能性——风险都是个体化的。

风险的隐蔽性体现在,人类历史上所有的金融风暴都未能被成功预测。为什么它如此隐蔽以至于所有人都忽视其存在?马克斯认为一是风险并不是一成不变的,二是人们总爱高估自己判断风险的能力,甚至有人认为自己的收益来自于风险,因而为了实现高收益愿意承受高风险,马克斯认为两者之间不可以简单地“划等号”。

由于前两个特质,马克斯认为坚定地风险是不可量化的。虽然很多投资机构都运用了各种科技手段来监控风险,但风险具有主观性也并不是一成不变的,无法用回顾性方法和演绎推理法来衡量。在马克斯看来,风险评估这件事上,风控经理或计算机模型永远比不上最好的投资者的主观判断。

解释完什么是风险后,马克斯马上给出了识别风险的办法——高风险主要伴随着高价格而出现。“无论是对被估价过高从而定价过高的单项证券或其他资产,还是对在看涨情绪支持下价格高企的整体市场,在高价时不知规避反而蜂拥而上都是风险的主要来源。”

马克斯指出,风险具有反常性,这个说法可能会刺痛大部分投资者。“当投资者感到风险高时,他们就会试图去降低风险。但是当投资者认为风险低时,他们就会创造出危险的条件。市场是动态的而不是静止的,它的行为表现是反直觉的。”

这个说法和巴菲特的“别人贪婪时我恐惧,别人恐惧时我贪婪”有异曲同工之妙。识别风险最直接的就是看市场参与者的心态,当所有人都认为当下风险很低的时候,往往会创造出危险的市场状态;而所有人都很悲观的时候,集体降低风险,也就会出现我们常说的“恐慌”状态。

马克斯毫不讳言,他在这两种状态身上赚到了不少钱,方法就是本书后文所说的“逆向投资”。

与理解风险、识别风险不同,马克斯在控制风险的部分并没有详细阐述具体方法。他只说:“杰出投资者是那些承担着与其赚到的收益不相称的低风险的人”。马克斯对此的解释也非常有意思,“承担高风险、赚到高收益不算什么。他们(杰出投资者)或以低风险赚到中等收益,或以中等风险赚到高收益”。在他看来,巴菲特、彼得·林奇等最令人推崇的是他们在数十年的时间里没有大亏。

当然马克斯还是在举例保险公司的风控方法时介绍了橡树资本的风控手段,包括但不限于:聘请专业人士进行投资管理;酌情分散投资;只在确信可能的收益能远远弥补所承担的风险时,才进行投资。

同时马克斯也指出,一个投资风控做得好不好,在市场的繁荣期是看不出来的,只有在衰退期对其研究才有意义。

先人一步富可敌国

投资想赚钱,首先要知道赚谁的钱,其次要知道赚的是什么钱。

马克斯提出,所谓成功投资,就是比市场及其他投资者做得更好,“数百万人在争夺着可能的每一美元的投资收益。谁会得到它呢?领先一步的人。”

这里说的“领先一步”并不是单纯字面意义上的要领先别人一步知道某些消息,而是指对信息的处理,或者说认知和思维要领先一步。

比如当一个利好或者利空出现了,普通人可能会直接反应股价将上涨或下跌,而你需要明白这些信息中的预期差。如果你的判断仅仅和群体判断是一致的,那么长久下来是无法取得超额收益。“为了取得优异的投资结果,你必须对价值持有非常规性的并且必须是正确的看法。”

这种超越常人的思维要如何形成?马克斯马上摆出了答案:必须准确估计价值。

低买高卖,赚取差价,是最古老也最简单的投资原则。但什么是高,什么是低?马克斯说:“必须有一些‘高’和‘低’的客观标准,其中最有用的就是资产的内在价值。”

对于证券的研究方法历来有两种主要的基本类型,一种是基于公司特性的基本面分析,另一种是基于价格的行为分析。通俗来说前者是价值分析,后者是趋势分析,也叫技术分析。

马克斯认为技术分析在随机漫步假说出现之后就已经衰落了。价格变动是一个随机过程,与投硬币相仿。因为无论之前已经投过多少次硬币,下一次正面朝上的概率依然是50%。这就像古时的“押大小”,前面已经几十局开了大,但下一局开大开小的概率还是一样的。书中讽刺这类投资模式为占卜,和赌博差不多,目前技术分析方法在市场中也逐渐退出了主流。

剩下能用的方法只有基本面分析了。而基本面分析又分为两种:价值投资和成长型投资。

价值投资是在准确估计了证券内在价值的前提下,低买高卖。其最主要的考量因素是公司创造收益和现金流的能力,再辅助其他的如管理、人力资源、专利等因素。前者是有形因素,后者是无形因素,价值投资重有形轻无形。在买卖时机方面,价值投资追求的是低价。

成长型投资则是寻找未来将迅速增值的证券。成长型投资注重企业的潜力,而非企业当前属性。

价值投资和成长型投资孰优孰劣?马克斯站在价值投资一边,“如果判断正确,成长型投资的上涨潜力更富戏剧性,而价值投资的上涨潜力更有持续性。我选择的是价值投资法。在我的书里,持续性比戏剧性更重要。”

但马克斯并不认为价值投资就更容易成功,因为准确估计公司的内在价值本身就很难,这是个系统、动态的过程。再加上价值投资需要坚定地持有。什么程度的坚定?坚定到股价一直下跌,而你一直持续以更低的价格买入股票。

马克斯在投资理念方面的论述可以说和趋势投资者的交易习惯完全相反。趋势投资者并不会买入一个处于下跌趋势的股票,也不会对已经造成亏损的交易品种进行补仓。

趋势投资者中也有一位被后辈捧为开山鼻祖的交易员,那就是《股票大作手回忆录》一书的主人公杰西·利弗莫尔。利弗莫尔几乎不关心交易品种的基本面,他更关注品种的价格趋势。

看到这里,读者会产生疑惑,到底应该听谁的?实际上两者都没有错。马克斯的看法是,价值仅仅是影响价格的其中一个因素,因此要辩证的看价值和价格的关系。价格,尤其是短期价格一般受心理和技术这两个原因的影响。

“投资者心理几乎可以导致证券在短期内出现任何定价,而无论其基本面如何”,马克斯在书中这样论述。

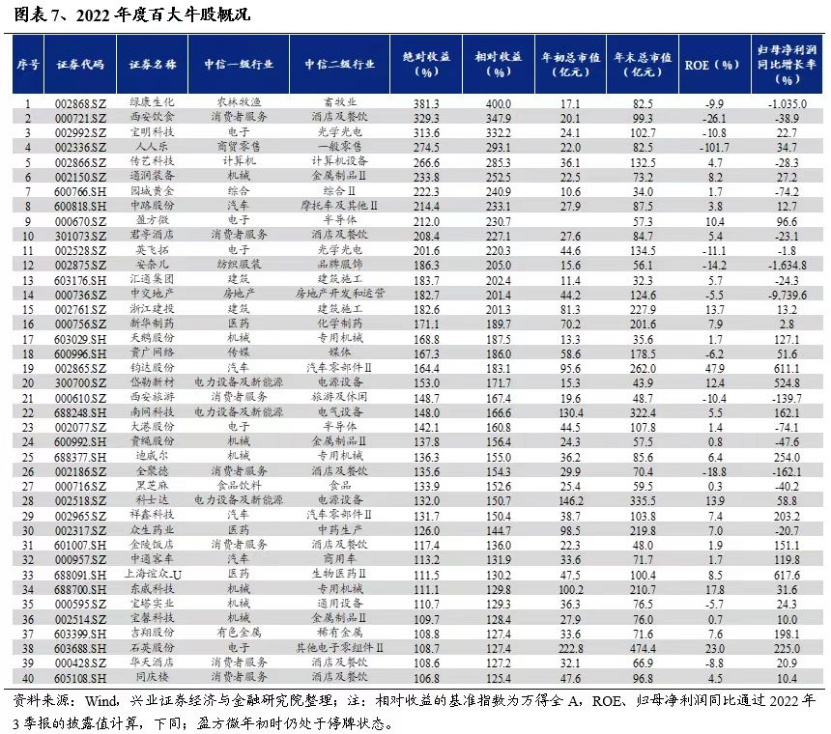

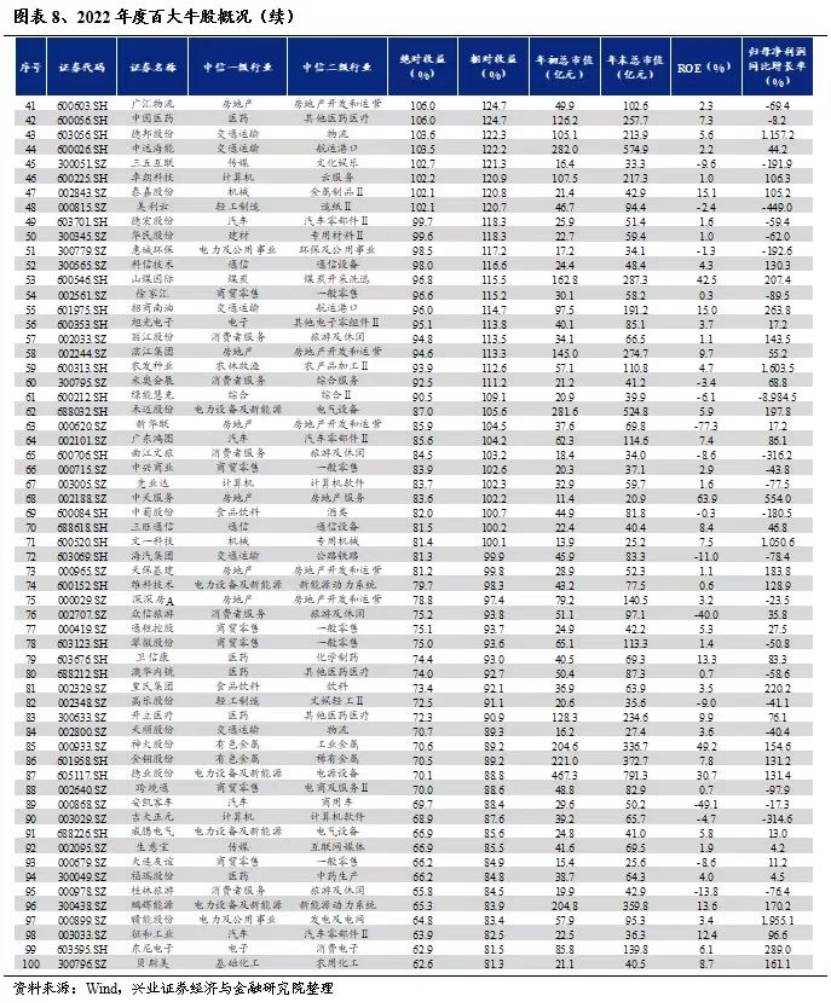

兴证策略团队不久前列出了2022年百大牛股,不少排名靠前的个股ROE(净资产收益率)甚至都是负的,这些个股都是概念短线炒作的结果,但它们收益惊人。

技术方面的因素则是指交易制度,比如杠杆交易者爆仓,流动性危机等造成的价格巨幅波动,这种波动也和公司的内在价值没有任何关系。

可见虽然奉行“价值投资”理念,但马克斯并不是完全只懂得看价值,而不知道价格与价值之间的关系。这也为他后面论述如何辨别投资者心理对价格造成了影响,并作出相应对策做了铺垫。

几种投资情绪的危害

马克斯在本书中第三大精彩论述,当属对于投资者态度和行为——基于投资心理的研究。

在论述风险的部分,马克斯明确表示,高风险一般跟随高价格,而在价格与价值的部分,他也说到,影响价格的因素除了价值还有心理和技术。那什么样的心理会产生高价格进而产生高风险呢?首当其冲的是贪婪。

大部分投资的初衷都是为了赚钱。赚钱的渴望也是驱动市场和维持市场运转最重要的因素之一,但无节制的渴望则会催生贪婪,“对于贪婪,韦氏词典将其定义为‘对财富或利润过度的或无节制的、通常应受谴责的占有欲’。”

马克斯认为,贪婪强大到可以压倒尝试、风险规避、谨慎、逻辑、对过去的教训的痛苦机翼、决心、恐惧以及其他所有可能令投资者远离困境的要素。

与贪婪相对应的一种心理状态则是恐惧,贪婪令人无视一切风险,而恐惧又令人无视一切机会。马克斯发现,人们总是在过于乐观和过于悲观之间来回摆动,他把这种现象总结为“钟摆意识”。

当然,这种现象是有周期的,因此马克斯的投资理念中非常重要的一个理论也呼之欲出,那就是周期理论。万事万物都有周期,宏观经济有周期,市场情绪有周期,价格趋势有周期,微观上的公司状况也有周期。投资新手可能会无所适从,但老道的投资者会利用周期,马克斯本人正是利用钟摆意识和周期理论来逆向投资的。

第三种有危害的投资消极情绪为轻信。投资者毫无怀疑精神,并安于信息茧房,“人总是相信他所希望的”,这种情绪就是索罗斯所论述过的反身性,也是泡沫诞生最大的催化剂。

第四种消极情绪是从众,过于相信群体共识的力量。第五种消极情绪是嫉妒,只要看到别人的投资业绩好于自己便开始痛苦不堪。第六种消极情绪是自负。最后一种消极情绪则是妥协。

但凡是做过投资的人,对上述几种消极情绪应更有触动。一个以价值投资为导向的人对于情绪的理解也是如此深刻,可见投资需要全方位考虑与衡量,绝不是精通一种模式就能出类拔萃的。