焦作万方科技学院(焦作万方科技学院改名)

记者 | 郭净净

编辑 |

因一位董事未签字,焦作万方(000612.SZ)一轮定增“黄”了,大股东进一步上位的想法也落空。

12月3日,焦作万方披露,公司主承销商东兴证券称因无法完成承销总结性文件的报送工作,决定终止公司2020年非公开发行股票事宜。东兴证券给出的理由是,“公司(焦作万方)一位董事未能签署《焦作万方铝业股份有限公司2020年非公开发行股票发行情况报告暨上市公告书》(简称‘《上市公告书》’)而无法完成承销总结文件的报送工作”。

对此,焦作万方相关工作人员对界面新闻记者表示,“东兴证券方面认为,一位董事没有签字,无法完成给证监会上报的资料。”至于董事为何没签字等更多细节,该人士不愿多说,并称“请以公司公告为准”。

就此,界面新闻记者咨询多位券商投行从业人士了解到,从程序上,上市公司所有董事都要签字,有董事没签字就没法往监管部门报材料,券商需要和上市公司沟通后再终止发行;“定增是好事情。董事不签字,很可能和公司或相关方面有矛盾。从程序上,券商这么做无可厚非,康美案后大家都更谨慎了。”

12月7日,深交所向焦作万方下发关注函,要求上市公司说明公司该名董事未能签署《上市公告书》的原因,与前期董事会全体董事一致审议通过本次非公开发行股票相关议案是否存在矛盾,该名董事未签署《上市公告书》是否符合有关规定,是否履行了董事勤勉尽责义务。深交所还要求主承销商东兴证券说明决定终止本次非公开发行股票事项的依据及合规性;并说明除前述因一名董事未能签署《上市公告书》导致无法完成承销总结性文件的报送工作外,是否存在其他导致公司本次非公开发行股票终止的事由。

一位董事不签字,焦作万方7亿定增黄了

只差“临门一脚”,焦作万方就完成了本次定增。

据披露,2021年11月17日,亚太(集团)会计师事务所出具《焦作万方铝业股份有限公司向特定投资者非公开发行普通股(A股)认购资金实收情况的验资报告》(亚会验字(2021)第01210006号),经审验,截至2021年11月17日15时止,主承销商东兴证券指定收款银行账户已收到樟树市和泰安成投资管理中心(简称“和泰安成”)缴纳的焦作万方非公开发行股票资金7.47亿元。同日,亚太(集团)会计师事务所出具了《焦作万方铝业股份有限公司验资报告》(亚会验字(2021)第01210007号),东兴证券在扣除应付承销费用后向公司指定账户划转了认股款7.43亿元。

然而,到提交定增结果文件时,却出了岔子。据焦作万方12月2日公告,其于2021年11月19日通知所有董事在审阅《上市公告书》后确认签署相关文件。在此期间,一位董事未能签署《上市公告书》相关文件。

焦作万方称,公司与承办本次非公开发行的法律顾问北京市通商律师事务所律师认真讨论研究分析。通商律师认为,就本次非公开发行一位董事未能签署《上市公告书》相关文件的情形,按照《证券法》第82条规定之程序要求,应不构成未满足本次发行实质法定条件之情形。

不过,主承销商东兴证券不这么认为。焦作万方公告显示,因公司一位董事未能签署《上市公告书》而无法完成承销总结文件的报送工作为由,东兴证券最终通知焦作万方单方决定终止本次非公开发行。

焦作万方公告中引用北京天达共和(深圳)律师事务所致函意见认为,根据《证券法》第82条之规定,董事签署《上市公告书》相关文件系履行董事勤勉尽责义务的要求,一位董事未能签署《上市公告书》不构成东兴证券单方终止本次非公开发行的法定事由,东兴证券上述行为亦违背其与公司签署的保荐及承销协议的约定。

不过,无论如何,焦作万方此轮定增仍以失败告终。焦作万方称,因本次非公开发行终止而导致后续公司依法返还认购对象和泰安成认缴股款本息等事宜,公司将与认购对象、主承销商等积极沟通协商解决,并寻求专业律师意见,评估本次非公开发行终止而引致的其他影响及相关方责任,依法维护公司及股东的合法权益。

界面新闻了解到,焦作万方于2020年6月2日发布本次定增预案,拟以3.51元/股非公开发行股票数量不超过341,880,341股;此次预计募资不超12亿元,计划用于补充流动资金或偿还公司债务。不过,最新修改的定增计划显示,焦作万方此次非公开发行股票数量上限下调至2.16亿股,募资额调整为不超过7.58亿元,发行价为3.46元/股。

目前,该公司董事会共有9人,分别是霍斌、郭杰斌、吴永锭、朱雷、王大青、李重阳等6位非独立董事,及刘继东、秦高梧、孔祥舵等3位独立董事。从焦作万方公告来看,此次未签字的是6位非独立董事之一。从6位非独立董事的经历和上市公司公开披露信息,焦作万方第一大股东和泰安成提名霍斌、郭杰斌,第二大股东宁波中曼科技管理有限公司(简称“宁波中曼”,杭州金投锦众投资合伙企业关联公司)提名李重阳、吴永锭,嘉益(天津)投资管理有限公司(简称“嘉益投资”)提名朱雷,万方集团提名王大青。

大股东要当实控人,还计划注入电解铝业务

公开资料显示,焦作万方成立于1993年,1996年登陆A股。公司主营业务为铝冶炼及加工,铝制品、金属材料销售,主要产品电解铝液、铝锭及铝合金制品等。财务数据显示,2018年至2020年及2021年前9月,公司实现营业收入分别是49.09亿元、47.61亿元、47.44亿元、38.65亿元,同期对应的归母净利润分别是-4.42亿元、1.07亿元、5.68亿元、5.26亿元。

目前,焦作万方是一家无控股股东和实际控制人的上市公司。此次定增的目的便是使其变更为有实际控制人的公司。

定增预案显示,此次焦作万方的发行对象分别是其第一大股东和泰安成、二股东宁波中曼关联公司杭州正才控股集团有限公司(简称“杭州正才”),分别认购股份数量不超过228,234,767股、113,645,574股。

目前,和泰安成作为焦作万方第一大股东持有17.3%的股份。按照前述定增计划,本次非公开发行后,和泰安成将持有上市公司29.99%股权,仍是上市公司的第一大股东,届时公司第一大股东持股数量大幅领先于公司其他股东,公司将变更为一家有控股股东及实际控制人的企业。第一大股东将成为控股股东,第一大股东实际控制人霍斌将成为上市公司的实际控制人。

界面新闻了解到,霍斌曾承诺,在相关企业规范运作、符合资产注入上市公司条件的前提下,在和泰安成成为上市公司第一大股东后的3年内(在2025年11月16日前),将经营上存在竞争的业务以符合上市公司股东利益的方式注入上市公司,或者将经营上存在竞争的业务转让给无关联的第三方。“本人承诺将相关电解铝业务以符合上市公司全体股东利益的方式(包括不限于发行股份购买资产、现金收购、资产置换等方式),在履行相关程序后注入上市公司或出售给无关联第三方。”

公开资料显示,和泰安成于2017年7月26日成立,主营业务为资产管理、实业投资、投资管理、企业管理咨询、商务信息咨询、财务咨询。截至2019年12月31日,该公司资产总额约为27.97亿元,负债额12.74亿元,当年未实现营业收入,净利润是-2174.95万元。

此外,界面新闻获悉,霍斌所控制的企业伊电控股集团有限公司(简称“伊电控股”)存在电解铝业务。伊电控股是以铝冶炼为主导,铝加工为龙头,发供电为基础,铝冶炼、铝用碳素、循环经济、地产、贸易、物流、金融一体化发展,跨地区、跨行业的特大型民营企业。2020年2月,伊电控股之子公司伊电控股集团(洛阳)有色金属有限公司(简称“伊电有色”)收购营口忠旺铝材料有限公司(简称“营口铝材”)100%股权。因此,伊电控股控制的电解铝业务,除原承诺中包含的范围,还包括营口铝材旗下电解铝业务。

另外,此次定增引入的战略投资者杭州正才也拥有电解铝业务。据悉,2014年11月,杭州正才控股股东杭州锦江集团曾提及,将有色金属和垃圾发电等相关业务和资产注入公司;但后因持股比例下滑为二股东,不了了之。

据悉,杭州锦江集团于1983年创立,是以环保能源、有色金属、化工新材料为主产业,是集贸易与物流、投资与金融于一体的现代化大型民营企业集团。焦作万方称,战略投资者和上市公司主营业务属于同一行业,未来可以在重点产品技术研发、工艺改进、人才交流、业务布局、成本控制、物流体系等方面进行合作融合。

不过,随着焦作万方此轮定增终止,大股东的打算也落空了。

股东博弈,另有隐情?

和泰安成于2017年8月首次入股焦作万方,彼时耗资10.87亿元收购洲际油气(600759.SH)所持焦作万方104,612,990股股份(占上市公司总股本约8.77%),成为焦作万方的第三大股东。当时,和泰安成称,“认可并看好焦作万方的未来发展前景,通过协议转让的方式增持焦作万方股份,以获取上市公司股权增值带来的投资收益。”

随后,和泰安成继续增持焦作万方股份,到2017年11月13日改组董事会的股东大会召开日时和泰安成持股已增持至185,223,321股股份,持股比例15.54%,逼近焦作万方当时的前两大股东金投锦众(当时持股比例为16.41%)、嘉益投资(当时持股比例为15.64%)持股比例。2017年年报显示,和泰安成已经超越金投锦众,成为焦作万方持股比重17.11%的第一大股东。截至2018年3月31日,和泰安成持有焦作万方股份数增至206,278,976股,持股比例17.30%,稳居第一大股东之位;但仍未掌握住焦作万方的控股权。

一个值得注意的细节是,在2017年10月底和泰安成晋升为焦作万方第三大股东后,焦作万方前三大股东均提交临时提案,提名公司董事、独立董事等职位。

其中,焦作万方董事会2017年于11月1日收到嘉益投资临时提案,提请免去李勇、赵院、杨保全等三人的董事职务,并选举朱雷、卢建、朱宏坤等三人为第七届董事会董事。提案中,嘉益投资认为,焦作万方2016年5月、2017年9月收到深交所监管函,李勇、赵院、杨保全没有履行作为董事应该尽到的责任和勤勉义务。11月2日,和泰安成提交临时提案,提名霍斌、吴文君和陈世昌为公司第七届董事会董事候选人,并提名孔祥舵为公司第七届董事会独立董事候选人。11月3日,金投锦众提交临时提案,提名冯义晶为公司第七届董事会独立董事候选人,李重阳、皮溅清、曹稳为公司第七届董事会董事候选人。

统计下来,焦作万方三大股东合计提名了9名董事、2名独立董事。而根据焦作万方《公司章程》,该公司董事会由9名董事组成,设董事长一人;9名董事中,非独立董事6人,独立董事3人。前述三大股东提名的董事候选人数远大于应选人数。对于无实际控制人的焦作万方而言,上述情况可谓微妙。当时,该公司的董事会改组事宜还“惊动”了监管层。2017年11月7日深交所下发关注函,要求焦作万方说明:董事会变动是否会改变公司无实际控制人的状态以及对公司法人治理结构和正常生产经营的影响。

最终,经过一番博弈,当年11月13日股东大会决议公告显示,李重阳、霍斌、朱雷当选为公司第七届董事会非独立董事,焦作万方前三大股东各成功提名一位董事会独董;同时,和泰安成提名的独立董事孔祥舵成功当选。

此后几年,焦作万方董事会维持“三足鼎立”的局面。直到去年,2020年6月2日,焦作万方发布筹划重大事项停牌公告称,为进一步满足公司未来业务发展的需求,结合公司自身生产经营的实际情况,公司于近期向相关股东及中介机构征询了意见和建议,拟筹划公司变更为一家有控股股东及实际控制人的企业,并论证非公开发行股票事项的可行性。

有意思的是,2020年5月28日,在和泰安成寻求控股焦作万方前夕,其董事黄源突然辞职;随后,金投锦众再次提名曾经免职的李重阳为公司第八届董事会非独立董事候选人。此前2018年10月19日,金投锦众曾提交临时提案称,李重阳因个人原因连续两次未出席董事会,也不委托其他董事出席该两次董事会会议,无法正常履职,提请免去李重阳职务,提名黄源接任。公开资料显示,李重阳现任现任杭州锦江集团副总经理等职务,曾任开曼铝业总经理、杭州正才董事兼总经理。

此外,2021年7月,时任焦作万方董事、总经理周传良辞职。随后11月30日,接过金投锦众所持焦作万方股份的宁波中曼提名吴永锭成为替补董事。

目前,就持股比例来看,和泰安成仍以17.3%持股力压其他股东,稳居焦作万方第一大股东之位。而金投锦众、嘉益投资自2020年年底以来开始持续减持焦作万方股份。

其中,嘉益投资从2021年3月开始减持,截至2021年9月底其持股比例已经跌到0.58%以下,并从上市公司前十大股东名单中“消失”。金投锦众则自2020年年底开始减持,到2021年8月其将所持141,529,491股股份(占公司总股本的11.87%)转给关联公司宁波中曼;据查,杭州锦江集团与杭州正才通过开曼铝业间接控股宁波中曼。

回顾起来,金投锦众于2016年8月以超20亿元收购西藏吉奥高投资控股有限公司所持股份,成为焦作万方持股比15.96%的第一大股东。此后进一步增持,到2017年3月31日,金投锦众持股比重增至16.41%。

嘉益投资则于2016年11月开始从二级市场买入焦作万方股票,到12月26日越过5%举牌线;到2017年3月31日,嘉益投资已经是上市公司当时持股比例为15.64%的第二大股东。

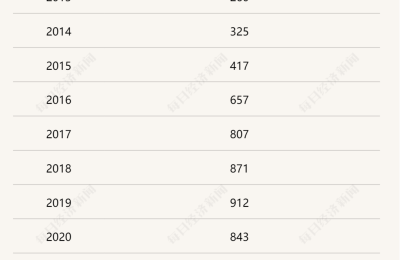

二级市场来看,2016年8月至2017年3月底,在金投锦众、嘉益投资增持期间,焦作万方股价曾一路拉升,期间曾收获12.29元/股高位。随后开始回落,直到2017年下半年其股价再有一个小高峰,但从和泰安成增持后焦作万方股价直线下跌,到2020年2月底该公司股价曾跌至3.26元/股低值。

不过,2020年6月披露定增方案后,焦作万方股价从最初的5.23元/股升至2021年9月13日的11.42元/股,期间大涨118%。整体来看,尽管后续有所回落,2020年6月3日以来,焦作万方股价涨幅仍超50%。